Sin embargo, el consenso dice que antes o después acabaremos haciendo lo que ellos hacen, que subiremos los tipos y que el que hoy disfruta de un Euribor en negativo, siguiendo lo que ha pasado en los EUA, acabará pagando “pronto” más del 2%. Puede ser por supuesto pero incluso si nuestro camino tuviera que ser el mismo que tomaron ellos, no deberíamos olvidar que la FED dejó de aumentar su balance (algo que BCE sigue haciendo y que se prolongará hasta mínimo el próximo año) en octubre de 2014 tras casi un año reduciendo las compras y elevó por vez primera los tipos en diciembre de 2015. A pesar de eso, la rentabilidad de la deuda USA siguió bajando hasta verano de 2016 e incluso ahora, tras tantas subidas, el 10 años está al mismo nivel de hace 4 años. Con esto quiero decir que aunque sigamos fielmente sus pasos, nos encontraríamos con una posible vuelta a un tipo de interés en positivo (es decir, al 0 y algo, muy lejos del 2%) hacia 2020 o incluso más tarde.

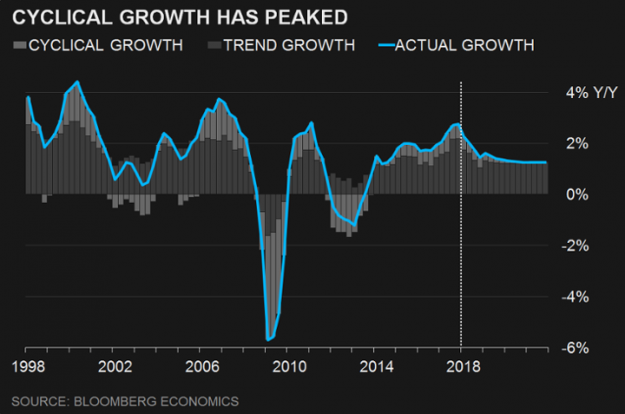

Pero es que yo no estoy de acuerdo en que se dé por hecho que acabaremos haciendo lo mismo, ¿Por qué íbamos a hacerlo? Llevamos años de crecimiento y reducción del paro en la Eurozona y hay un consenso que dice que esto es gracias sobre todo a BCE tanto por reducir la preocupación de los estados por sus altos niveles de endeudamiento con sus compras -ya que los intereses que pagan se han recortado- como por inundar el sistema financiero de liquidez. También le ponen la medalla de haber evitado la deflación aunque creo que la evolución del precio del petróleo a mi juicio ha sido más importante para elevar el IPC, si bien aún no se alcanza el –arbitrario- objetivo del +2% (que ni siquiera han alcanzado aún en los EUA). Por el lado negativo se ha creado una gran burbuja en el mercado de bonos con multitud de inversores con unos activos en cartera que les restan dinero ya que o bien directamente pagan intereses (han comprado deuda en negativo) o bien aunque los reciban siguen estando por debajo de la inflación. En resumen, que ahorrar cuesta dinero y eso empuja a aumentar los riesgos buscando rentabilidades positivas. Algo muy peligroso. La situación a día de hoy para la Eurozona es que a Alemania y algunos pocos más les va muy bien pero al resto aún le falta mucho porque si bien el paro está en mínimos de años, le queda mucho recorrido a algunos países entre los que destacan dos economías grandes como España e Italia y el crecimiento económico es alto pero está ensombrecido por un volumen de deuda pública enorme. Y lo peor es que según Bloomberg Economics el punto álgido ya ha sido alcanzado y ahora viene una etapa de menor crecimiento

A lo que sumar la actual situación política italiana con un gobierno que parece decidido a saltarse el consenso sobre reducción del déficit. Si con tipos de interés negativos y compras multimillonarias de deuda pública y privada, esto es todo lo que ha conseguido BCE, ¿Qué puede pasar si hay un cambio de política? Nadie lo sabe pero es evidente que conllevaría muchos riesgos tanto para la actividad económica (y el empleo) como para la situación financiera de los estados (y las empresas) además de provocar fuertes pérdidas en el sector financiero que tienen en cartera miles de millones de deuda a tipos de interés ridículos. Está claro que esta situación excepcional debe acabar como está empezando a ocurrir en los EUA pero también lo es que no se pueden precipitar y que si ellos lo han hecho es porque la economía ha seguido creciendo, estoy convencido que al mínimo traspiés hubieran frenado el proceso. Y BCE haría lo mismo así que lo lógico es que intente dar algunos pasos para “normalizar” la política monetaria, primero reduciendo liquidez y luego subiendo tipos, pero será un proceso muy lento y al que se echará el freno en cuanto se vean consecuencias negativas en algún país. No tendría sentido haber salvado a España (e Italia) en 2012 para que sean ahora medidas del BCE las que se acaben “cargando” la economía de algún miembro. Y por otra parte, hay que tener en cuenta que la última crisis norteamericana acabó oficialmente en Junio de 2009 y la anterior en noviembre de 2001 y la anterior en marzo de 1991 y la anterior en noviembre de 1982… es decir, que hay una pauta de al menos una crisis por década que aunque puede que la esquiven en la actual, acabará cumpliéndose más pronto que tarde y cuando eso pase y ellos entren en recesión y respondan bajando los tipos de interés como han hecho siempre, creo es fácil deducir que en Europa mínimo dejaremos de subirlos, sean cuales sean en ese momento.

En resumen, me temo que antes de que se "normalice" la política monetaria en Europa, se nos habrá echado encima otra crisis. Por lo que no deberíamos tener miedo a una fuerte subida de los tipos de interés. A lo que sí deberíamos temer es a cómo responderán nuestros dirigentes a la siguiente recesión si el cartucho ultraexpansivo de BCE ya está agotado.

No hay comentarios:

Publicar un comentario