Eso es lo que hicieron la mayoría de países tras la quiebra de Lehman Brothers en septiembre de 2008: invertir dinero público para apuntalar a las entidades financieras por temor a que su caída tuviera un efecto sistémico. Unos lo hicieron como accionistas para luego vender, otros con créditos… todos con la inestimable ayuda de sus bancos centrales. En general casi todos los países de nuestro entorno gastaron más que España en sus bancos pero al final España es la que menos retorno va a obtener de ese gasto. El motivo hay que buscarlo tanto en la mala gestión que se hizo como en el carácter de las entidades financieras que necesitaron auxilio.

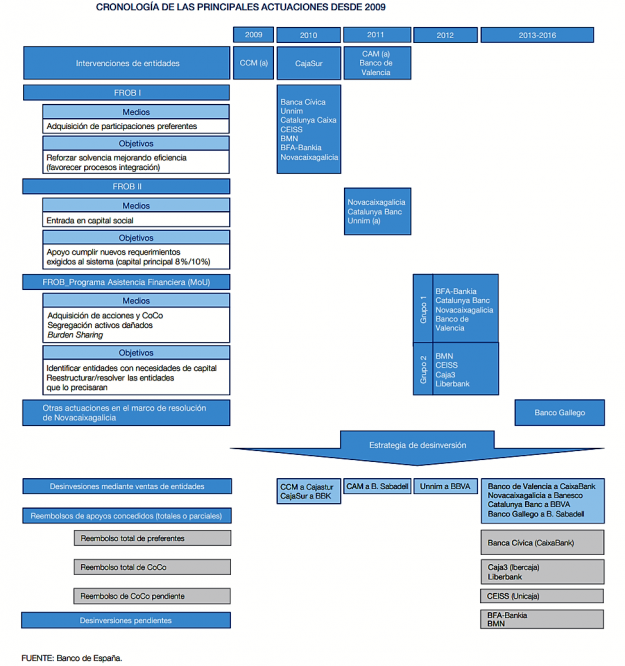

Al ser todas cajas de ahorros y no entidades privadas, su caída hubiera provocado graves problemas financieros a ayuntamientos, diputaciones y comunidades autónomas por lo que el estado se vio en la necesidad de participar desde el primer momento en su salvación. Y ahí estuvo su gran error, en lugar de intervenirlas a finales de 2008 para asegurar una gestión más profesional, liquidar activos, reducir su tamaño y estudiar su liquidación, su venta o incluso su posible integración en un gran banco público o semi-público, ZP debió creerse lo que le decían sus consejeros sobre la “champions league” de nuestro sistema financiero y autorizó prestarles dinero del erario sin ponerles ninguna condición que garantizara una mejor gestión. Una vez creado el FROB e invertidos miles de millones en las cajas de ahorros, se comete el segundo gran error que es pensar que haciéndolas más grandes se solucionarían problemas cuando ocurrió lo contrario. Finalmente, cuando las cajas no pudieron devolver los créditos del FROB, fueron nacionalizadas y pasaron a ser propiedad del estado español.

Mucho hablamos en su momento sobre qué podía hacer España con esas entidades financieras pero la crisis de la deuda iniciada en 2010 por Grecia y agravada en 2012 por el fiasco de Bankia, dejaba pocas opciones al gobierno, tanto al del PSOE como al del PP. Sin poder aumentar el déficit público, sin poder arriesgarse a la necesidad de nuevas inversiones y/o nuevas pérdidas, se decidió vender las cajas, ya convertidas en bancos, al mejor postor. Y hubo pocas demandas, el ejemplo más evidente fue la CAM, a pesar de los más de 5 mil millones gastados para sanearla, nadie pujó por ella y se la acabó quedando Banco Sabadell por 0€. Otras ventas sí recibieron ofertas monetarias pero ninguna fue lo bastante abultada como para recuperar el dinero público gastado. Incluso con la única que el estado se quedó, Bankia, y a pesar de llevar ya unos años recibiendo dividendos por los beneficios, el día que se venda completamente sólo se recuperará una fracción de lo invertido.

¿Cómo les hubiera ido a todos los que adquirieron las antiguas cajas si la economía no hubiera mejorado tanto el último lustro, cuánto dinero público se hubiera perdido caso de no venderlas si la crisis hubiera empeorado? Es muy fácil juzgar ahora, que llevamos años de recuperación económica, de reducción del paro y de la morosidad, que hubiera sido mejor aguantar y no vender cuando se vendió. Pero los problemas financieros de España eran enormes entonces y además, Europa presionaba para que se hiciera y las previsiones no eran precisamente optimistas. Tampoco es justo decir que se vendieron a precios chollos (aunque hay que analizar caso por caso, por ejemplo yo creo que con B. Valencia se cometió un gran error al gastar tanto en ella cuando en ese momento liquidarla sí era una opción que no hubiera provocado un gran contagio dado su pequeño tamaño) porque si lo hubieran sido, hubiera habido más pujas. Por ejemplo, el ya difunto Botín –a pesar de que su entidad era la que más músculo financiero tenía para hacerlo- no mostró interés en comprar ninguna, y seguro que él sabía mejor que cualquiera de nosotros si era o no un chollo. Tampoco ningún banco europeo o norteamericano pensó que era una buena inversión adquirir alguna de las antiguas cajas.

El caso es que al final todos los españoles perderemos –la cifra final no se sabrá hasta que no se liquide Bankia y luego está el tema de la Sareb, otra incógnita- entre 40 y 50 mil millones de € por los errores de unos gestores políticos pero mucha gente piensa –entre otras cosas por culpa de algunos políticos y periodistas en busca de clicks- que ese dinero en realidad fue un regalo a los bancos que hay hoy en el país y que de alguna manera deben devolverlo. Y es falso, ni fue un regalo ni fue a los bancos, ese dinero se gastó en sanear unas entidades financieras que por su condición eran de responsabilidad pública. Y se hizo mal como llevo denunciando desde hace años, y la venta de esas entidades pudo hacerse mejor pero mientras no se demuestre que hubo irregularidades en la adjudicación y siempre y cuando se diera a quien más pujó, no hay nada que objetar.

Si yo compro algo a un precio, no soy responsable de lo que se haya gastado el vendedor en crear el producto que estoy comprando. BBVA pagó 1,187 millones de € por Catalunya Caixa, no tiene la culpa de que el estado español se gastara antes 12 mil millones en sanearla ni que antes de eso alguien encargara a Narcís Serra, un inepto en la gestión, la dirección de la entidad. Y por supuesto BBVA ni tiene nada que devolver ni recibió ningún regalo. Es muy popular echar la culpa a los bancos -que es cierto que se merecen nuestras críticas por muchísimas cosas- de todo pero los responsables del enorme coste en dinero público (y no sólo con los “rescates”, también por las ayudas en política fiscal y en cambios regulatorios) de la crisis financiera española de los últimos años, no son los gestores de los bancos que hay actualmente en España sino los gestores políticos pertenecientes a los dos partidos con mayor representación parlamentaria.

No hay comentarios:

Publicar un comentario