Por supuesto podíamos hacer como el Fondo soberano noruego y comprar renta variable por todo el mundo (tras un cambio legal), ¿pero en serio queremos entrar con un dinero público en ese juego especulativo, y asumiríamos el riesgo de una pérdida verdaderamente grave como la que se ha dado este año con grandes valores como BBVA o Telefónica? En realidad la tontada de todo esto es apartar un dinero público para comprar deuda pública cuando sería más fácil simplemente no emitirla, más cuando la “hucha” de las pensiones se mantiene por política ya que todos sabemos que el sistema es deficitario incluso agotándola del todo. Todo esto es un síntoma más del problema que tenemos los ahorradores para rentabilizar nuestro dinero. Con una inflación superior al 2%, y unas cuentas de depósitos y renta fija prácticamente en negativo, la tentación de comprar otros activos para intentar extraer intereses de los ahorros es alta.

En España se ha notado en la vivienda, y quien ha optado por ella parece que ha acertado pero es algo que sólo es accesible para quien tiene una gran cantidad de liquidez, la mayoría ha optado por la bolsa, sea vía fondos o directamente. Y justo en 2018, salvo la bolsa norteamericana y alguna puntual más, todos los mercados de renta variable han dado pérdidas con lo que por esquivar un 2% de IPC en contra, hay quien ha perdido un 10%.... o más. Mala suerte. Yo mismo, que llevaba mucho tiempo sin hacerlo, he estado comprando bolsa española –me parecía la más castigada y con menor motivo porque creo que lo peor de la crisis emergente ya pasó y ya está descontado en las cotizaciones y como dije creo que lo de Italia es una tormenta pasajera... aunque no preví el lío de la sentencia de las hipotecas- desde los primeros días de octubre… y en pocos días ya estaba perdiendo porque la volatilidad de octubre me vino en contra con fuerza. Por suerte, parece que el susto pasó y tengo el convencimiento en que es buena opción de inversión al menos hasta enero si bien es un recordatorio del tremendo dilema en el que nos ha metido esta política monetaria ultraexpansiva a los que tenemos algo de liquidez: o arriesgamos o perdemos dinero.

No extraña que la tasa de ahorro española esté en mínimos sin que se dispare el consumo, el motivo principal es que los españoles prefieren reducir deudas que siempre son más caras que tener dinero en el banco, incluso con los tipos como están. Alguno pensará que como tiene deudas, con él no va el tema pero es que al final esto salpica a todos de dos formas principales: una es el encarecimiento del precio de algunos activos (como hemos visto en los EUA con la burbuja de Wall Street o estamos sufriendo en España con la subida del precio de la vivienda que está teniendo un coste social claro o incluso puede estar influyendo en el encarecimiento del crudo) por el exceso de liquidez, los tipos de interés ultrabajos y la necesidad de asumir riesgos para obtener rentabilidad y la otra es la sostenibilidad de las pensiones privadas -o incluso las públicas de otros países- que ante la falta de rentabilidad de la renta fija, se inclinan hacia la variable con lo que pueden ser más vulnerables a los cíclicos crash bursátiles.

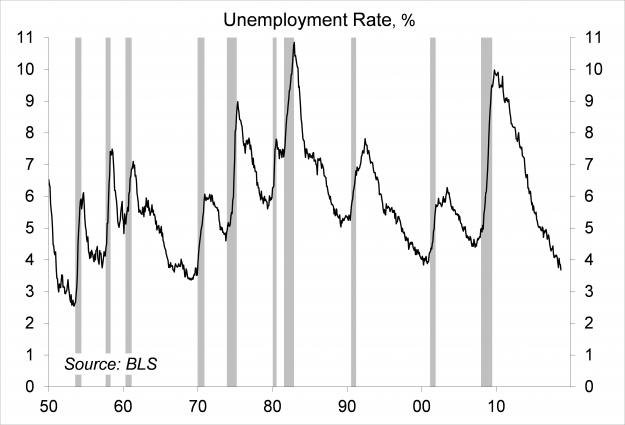

Y hablando de ciclos, esta imagen nos muestra algo curioso: cada vez que empieza una recesión (zona sombreada) en los EUA, la tasa de paro está en una situación tan extremadamente baja como la actual

¿Casi pleno empleo conduce a mayor inflación, mayores tipos de interés y finalmente a una recesión que acaba por disparar la tasa de paro de nuevo? Simplificando mucho, este parece ser el proceso y es el que se teme ocurra ahora. Esperemos se retrase aunque por desgracia parece inevitable que una recesión llegue más pronto que tarde...

No hay comentarios:

Publicar un comentario