Las tasas y la excusa ecologista

Las tasas son una carga impositiva que en teoría es la más justa puesto que la paga sólo quien usa el servicio concreto al que se aplica. Por desgracia, tiene un componente antisocial si es aplicada a productos de consumo popular. Me explico: el IRPF es un impuesto injusto porque quien más gana no sólo paga más, además paga un porcentaje mayor pero tiene un componente solidario que reduce la desigualdad, sin embargo una tasa fija por ejemplo a un paquete de tabaco, es una medida justa porque sólo afecta a los fumadores y a la vez, propicia la desigualdad ya que perjudica mucho más al fumador con recursos limitados que al fumador rico. Es por eso que las tasas creo tienen sentido sobre todo para servicios de lujo.

Ahora se ha puesto de moda la idea de aplicar una mayor tasa a los vuelos de corta duración en España con la excusa de la ecología. No parece vaya a ser disuasorio (en ningún país donde se ha aplicado se han reducido el número de vuelos), así que es evidente que es una medida de recaudación y como tal, perjudica mucho más al emigrante andaluz en Cataluña que vuela un par de veces al año para visitar a su familia que al periodista que viaja mucho porque se lo paga la empresa o al Real Madrid que fleta un avión para ir de Madrid a Salamanca. Como las multas de tráfico o las tasas por el alcohol, siempre hay una excusa “loable” para gravar a los consumidores pero tengo muchas dudas sobre su efectividad, más allá de recaudar algunos millones. De hecho, la siniestralidad en las carreteras bajó no porque subieran el importe de las multas sino por el carnet por puntos ya que el miedo a no poder conducir incentiva más a cumplir las normas que el bolsillo.

Creo es una muestra más de la necesidad de otro tipo de medidas diferentes a las tasas y las multas. En concreto, una tasa al transporte aéreo ingresará más pero difícilmente reducirá el número de vuelos. Y si se quiere aplicar, lo justo creo es mejor no castigar fiscalmente a quien vuele un número limitado de veces al año e ir incrementando la fiscalidad en función del número estableciendo una progresividad que perjudicará al más contaminante y no castigará al más humilde que, lógicamente, será el que vuele menos. Igual que creo es más efectivo impulsar el teletrabajo que seguir castigando con multas y tasas el, hoy por hoy inevitable, trasiego en ciudades sobrepobladas mientras disminuye la población de la España vacía.

De todos modos si el verdadero motivo fuera la ecología no tiene sentido encarecer el transporte aéreo, lo verdaderamente efectivo sería prohibir toda actividad contaminante que fuera accesoria y no necesaria. Por ejemplo, prohibir los cruceros cuyo único fin es el ocio y que son muy contaminantes (aunque a saber qué alternativa turística ecológica ofrecen a esos miles de personas), o restringir el esquí puesto que los hoteles de montaña consumen mucha calefacción… o incluso eliminar la climatización de las grandes superficies comerciales (¿por qué centrarse sólo en el dueño de un bar que pone unas estufas en su terraza?)… De hecho como vivir contamina incluso podríamos tomar medidas aún más radicales, ¿Dónde está el límite?

Pero claro, ¿va a asumir este gobierno -que tiene miembros que defendieron mantener el contaminante carbón nacional para mantener los puestos de trabajo- la destrucción de empleos que medidas así provocarían? Acabamos de sufrir una grave crisis y por más vueltas que le queramos dar, sólo una desaceleración económica similar podría reducir la contaminación. Y desde luego no bastaría sólo en España, de nada serviría, debería ser un esfuerzo internacional liderado por China y los EUA. E incluso si se consiguiera ¿queremos eso, es que no recordamos 2008, 2009, 2010…? Dejamos de comprar coches, reducimos el turismo, el comercio, la industria; disparamos el número de parados y… ¿Sabemos que todo ese sacrificio conseguirá algo? El otro día en prime time salía un ecologista en la TV que decía que incluso si se tomaran medidas extremas para “parar” el cambio climático por parte de la Humanidad, aún tendríamos que “inventar” una tecnología que arreglara el daño atmosférico actual.

Ni idea de si tiene razón pero eso implica que lo mismo empeoramos la calidad de vida de cientos de millones de personas para nada. Y no digo que no podamos tomar medidas (reales, no inventos para recaudar), de hecho creo que a lo largo de mi vida han mejorado muchas cosas (desde el reciclaje a la eliminación de la gasolina con plomo pasando por la práctica desaparición de las calefacciones con carbón en la mayoría de ciudades), especialmente la mentalidad de la gente que está dispuesta a hacer sacrificios por temas ecológicos. Y seguro podemos hacer más pero, y en eso le doy la razón al ecologista, sólo una revolución tecnológica podría frenar la huella ecológica de los humanos en el planeta. La otra alternativa –y no es segura- es sacrificar el crecimiento económico, y estoy seguro que no queremos eso.

En resumen, el cambio climático es una buena excusa para que los estados recauden más pero es ingenuo creer que porque un billete de avión cueste unos euros más, el aire del planeta vaya a ser mejor.

¿Y si los tipos bajos han venido para quedarse?

Los tipos negativos ya son una realidad desde hace años pero por primera vez creo que algunos ya no lo ven como algo puntual y anecdótico. Si bien parece que en los EUA los han rechazado y no hay previsiones de que lleguen a la primera economía del globo, en Japón, Suiza y en casi toda la Eurozona sí que se ven como algo habitual. No parece que tenga mucho sentido pagar intereses para quedarse con la deuda de otro aunque en estos tiempos de escasa rentabilidad parece que lo extraño es lo contrario: que alguien ofrezca intereses para quedarse con el dinero de otro. El que la FED aún ofrezca intereses al que tiene $ ha empujado a esta divisa a fortalecerse para desesperación de Trump que cree que una mayor debilidad de su moneda sería mejor para las exportaciones.

En cualquier caso, en la Eurozona, y a pesar del repunte de rentabilidades de la deuda que ya comentamos hace unos días, unos tipos oficiales tan bajos están resultando adictivos, especialmente para los sobreendeudados estados que se aprovechan para colocar su enorme deuda a tipos muy atractivos. El coste en intereses no deja de caer y en algunas emisiones hasta se cobra. Podemos imaginar la presión que unos gobiernos manirrotos, acostumbrados a gastar más de lo que ingresan y unos políticos más preocupados de la re-elección que de la buena gestión, pueden hacer sobre el Banco Central para que esa situación no cambie. A eso podemos sumar las grandes empresas, generalmente muy endeudadas también. Sí, tenemos presionando para lo contrario a los bancos que prefieren tipos de interés más altos y podríamos pensar que al gran capital ya que los interés bajos perjudican más al que más dinero tiene. Pero esto último lo dudo mucho ya que el gran capital no es el de la clase media que tiene unos ahorros en una cuenta corriente o un depósito bancario, éste prefiere la política expansiva de los bancos centrales que hacen subir la bolsa y aumentar el endeudamiento que en parte se traducirá en mayor consumo.

Como dice J.C. Ureta, presidente ejecutivo de Renta4, (resumido por mi): “Si de verdad nos creyésemos que los intereses nominales negativos están aquí para la eternidad o, al menos, para varias décadas, lo coherente sería comprar activos a cualquier precio. Es fácil entender, de forma intuitiva, que si el precio de cualquier activo es el flujo de sus retornos futuros descontado a un determinado tipo de interés, ese precio se eleva al infinito cuando el tipo de descuento es negativo de forma perpetua o cuasi perpetua. Para que eso sea así basta con que los activos, en su conjunto, generen retorno positivo, aunque sea mínimo, algo que van a hacer siempre, en su conjunto, ya que lo contrario significaría que el mundo se habría acabado. Por tanto, lo racional es comprar todos los activos del mundo. Y además hacerlo con deuda si ésta es accesible y barata. Si nos regalan el dinero, tomémoslo e invirtámoslo en activos, que en su conjunto darán algo de retorno, porque los números nos van a salir, por muy pequeño que sea el retorno”.

Él exagera, tiene un punto irónico pero su razonamiento es totalmente lógico. Así que tenemos a los grandes inversores, a los estados y a las grandes empresas encantadas con los bajos tipos de interés y deseando que sean lo más baratos posibles, incluso negativos. Y que la liquidez en el sistema sea enorme. Por el lado contrario tenemos a los bancos que viven del margen al cliente (no son todos, hay muchos que basan el grueso de sus beneficios en sus carteras de renta fija y variable y la intermediación, es decir, puede que sólo sea una cuestión de adaptación) y a la clase media con ahorros en el banco (que tampoco es toda ya que muchos también invierten en fondos de inversión de renta fija y variable y además también los hay –como los hipotecados a tipo variable- que están encantados con la situación actual). Es decir, podemos colegir que hay en el mundo más interés en tipos de interés –válgame la redundancia- muy bajos que en lo contrario.

Por supuesto hay razones económicas para pensar en que se deben subir los tipos empezando por lo absurdo, e irresponsable, que resulta que endeudarse salga gratis, que se invierta mal al adquirirse peores activos para intentar conseguir algo de rentabilidad, o el riesgo de formar burbujas –que acaben estallando- en el precio de algunos activos. Pero sobre todo históricamente el motivo principal para subir los tipos de interés es controlar la inflación, y lo cierto es que en las grandes economías no existe preocupación por esto, más bien todo lo contrario. Y es que la globalización por un lado (que ha reducido el precio de las materias primas) y la tecnología por otro (que también ha abaratado muchos procesos) han llevado a que los IPCs se moderen y las expectativas sobre sus movimientos futuros no sean alcistas. Si a eso sumamos que estamos en un ciclo económico de bajo crecimiento donde un consumo en máximos no presiona los precios, ni siquiera los economistas más ortodoxos tienen demasiados argumentos para recomendar tipos de interés más altos.

A mi no me gustan los tipos negativos, creo que son un disparate y deberían haber sido una excepción puntual que sólo entiendo como cuando se temía el fin del Euro y los inversores vendían sus bonos de deuda en esa divisa y compraban los emitidos por Suiza, es decir, como reacción a un momento de pánico en los mercados financieros y buscando la seguridad de otra moneda. Que empresas y estados cobren dinero por emitir deuda en una situación estable como la actual pienso es un muy mal síntoma. Pero igual que me dan miedo los tipos negativos, tampoco le veo sentido a que un mundo ya acostumbrado a los tipos de interés muy bajos, vaya a volver a la dinámica del pasado cuando todo apunta a que los bajos IPCs han venido para quedarse y los actores económicos más importantes del mundo han podido comprobar que la situación actual les es proclive.

Por eso yo me pregunto, ¿y si esta es la nueva normalidad, y si los tipos de interés, incluso de largo plazo, no vuelven a subir de, por ejemplo, el 2% (y el Euribor del 1%) y todos debemos empezar a asumir que será excepcional que la rentabilidad anual de los activos, incluso los de mayor riesgo, llegue a las dos cifras y que por lo tanto las comisiones que nos cobran los bancos cuando realizamos cualquier inversión deberán abaratarse muchísimo para que nos siga interesando invertir en algo?

Otro año marcado por Trump

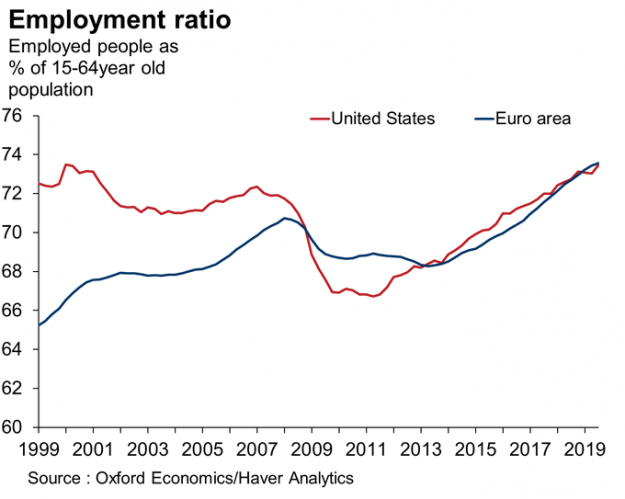

Cuando se comparan datos macroeconómicos de diferentes países hay que estandarizar para no mezclar cifras que, llamándose igual, puedan significar cosas distintas. Ya hemos hablado de que no tiene mucho sentido comparar el volumen de deuda pública de un país respecto de otro porque es menos grave que alguien deba un millón de euros si tiene un salario anual de medio millón y propiedades que si debe 100 mil € y gana 20 mil y no posee nada, por eso es más adecuado usar el ratio deuda/PIB. Con la tasa de paro ocurre algo similar, no es lo mismo un empleo en Europa que en los EUA ya que lo que significa no es similar puesto que allí puede que un trabajo ni siquiera implique tener seguro médico. Salvando eso, la tasa de paro tiene un “defecto” y es que sólo contabiliza a las personas que están en búsqueda activa de empleo lo cual está muy bien pero eso implica que en un país donde las mujeres no están en el mercado laboral, por ejemplo, la tasa de paro sea más baja que en otro donde sí. De hecho, uno de los motivos por el que Hitler rebajó la tasa de paro en Alemania fue porque impulsó que las mujeres dejaran de trabajar y se convirtieran en madres y cuidadoras de sus hijos.

Por último, recordemos que el vencedor de las últimas presidenciales norteamericanas (en las que Hillary consiguió más voto popular pero venció Trump debido a que consiguió el apoyo en estados clave) fue... la apatía

Así pues, lo más correcto para comparar el mercado laboral entre dos países sería mirar la tasa de ocupación, o porcentaje de personas -dentro de un mismo rango de edad- trabajando. Visto así, la bajísima tasa de paro de los EUA (3,5%) no parece tan baja ni la de la Eurozona (7,5%) tan alta:

Por supuesto la tasa de paro en los EUA es muy baja, la menor en 50 años, demostrando que es falso que la automatización cree desempleo (sólo reconversión: del sector industrial al de servicios como en su día se pasó de trabajar en el campo a las fábricas) y algo de lo que seguro presumirá el Trump candidato a renovar la presidencia este noviembre, así como de la evolución durante su mandato de Wall Street.

Para mi el mayor problema de aquel país es la desigualdad… de oportunidades. Como he dicho alguna vez el que haya gente muy muy rica y otra que no, no me parece un problema mientras todo sea legal, y además en un país donde la bolsa lleva al alza más de 10 años y los precios de las propiedades no dejan de subir, es lógico que los que disponen de capital mejoren mucho más que los que sólo tienen rentas del trabajo. Para que esto no pasara debería haber algún crash bursátil pero eso no mejoraría (seguramente pasaría lo contrario) la vida de los más pobres aunque redujera la desigualdad. Lo grave es que no dispongan de educación pública gratuita de calidad y asistencia sanitaria universal como en Europa, y además sin tener nuestro “estado del bienestar” su nivel de deuda es enorme.

Nosotros tenemos esa excusa: gastamos más de lo que ingresamos pero ofrecemos muchos más servicios sociales, pensiones públicas, mejor sanidad y educación pública… Un país que ofrece mucho menos de todo eso y que debe tanto dinero no parece bien gestionado aunque claro, el ser la primera economía del mundo y tener la divisa de referencia global le permite endeudarse barato sin riesgo a encontrarse sin compradores. Trump tiene la gran ventaja –en el corto plazo- de que su país tiene capacidad para disparar su déficit y no tener problemas por ello, más allí que la (poca) gente (que vota) suele votar mucho con el bolsillo (y es común que los presidentes renueven un segundo mandato, ya lo hicieron antes Obama, Bush hijo y Clinton), por lo que Trump tiene unas altas expectativas de salir re-elegido, incluso si volviera a perder por voto popular.

Otro tema es si las herramientas que use para asegurarse la re-elección pueden ser dañinas para el resto del mundo porque en 2019 ya hemos visto cómo lo que normalmente es una negociación discreta entre dos países para llegar a un acuerdo comercial, ha pasado a ser un aluvión público de amenazas y desmentidos que, además de disparar la volatilidad en los mercados, ha dado la impresión al votante norteamericano de que China ha cedido más de lo que realmente ha cedido. Como tantos faroles sobre aranceles le han dado tan buen resultado y parece que la siguiente víctima es la UE, esperemos que no perjudique nuestras buenas –y fructíferas para ambos- relaciones económicas para intentar conseguir más votos en noviembre. Y no digamos ya si monta un conflicto bélico con Irán –directamente o a través de Israel- ahora que son autosuficientes en petróleo. Desde luego las elecciones presidenciales norteamericanas serán claves en la evolución económica y bursátil de 2020.

Elecciones presidenciales de 2016: porcentajes de voto (total)

44.0% elegible pero no votó

28.6% Clinton

27.4% Trump

44.0% elegible pero no votó

28.6% Clinton

27.4% Trump

Unos consejos bursátiles

Cada día estoy más convencido que el inversor minoritario, el que quiere conseguir una rentabilidad para sus ahorros que venza a la inflación (es decir, que incluyendo impuestos y comisiones obtenga un 5% bruto anual), no debería estar invertido tanto tiempo como aconseja la industria financiera ya que se arriesga a, por ganar un 2% neto, a pérdidas a revaluación de, fácil, un 20% ya que cada cierto tiempo hay desplomes bursátiles puntuales, especialmente si se invierte en valores concretos y no en índices. Basta con ver en cualquier ránking de bolsa del pasado año de los componentes del Ibex mismo la enorme diferencia que hay entre el mínimo del año, el valor de hace 12 meses y el actual.

Por eso creo que es mejor esperar los momento de pánico para comprar o, dicho de otros modo, prefiero la inversión activa que la pasiva. También es cierto que para ser un inversor activo hace falta disciplina para cortar las pérdidas y no convertirse en uno pasivo a la fuerza y, aunque se tenga esa fuerza de voluntad, hay quien dice que no tiene tiempo para seguir los mercados y prefiere comprar y olvidarse o incluso ir haciendo aportaciones mes a mes “esté como esté”. Es una opción comprensible pero no deja de sorprenderme que tantas personas ocupen más tiempo en gastar que en ahorrar cuando ambas actividades son gracias a un dinero que, en general, sale de un duro trabajo que implica muchos madrugones. La diferencia entre un televisor y otro o entre un automóvil y otro debe ser estudiada antes de hacer una elección, estoy de acuerdo, pero ¿por qué no hacer lo mismo a la hora de decidir qué hacer con el dinero que tanto ha costado ganar cuando no se gasta y que nos puede ayudar a conseguir ese televisor o incluso ese automóvil que más nos gusta?

Formarse para invertir es fácil y la gama de productos es enorme. Además, existe la ventaja de poder comprar fondos e irlos rotando dentro de una misma entidad para ni siquiera tener que seguir valores concretos. Incluso al que cree que la mejor opción es comprar y esperar sin moverse, la posibilidad de adquirir un fondo referenciado a un índice elimina ese riesgo que hemos visto antes de no elegir bien las acciones de la cartera porque diversificar es lo ideal pero muchos no tienen el suficiente dinero como para seguir 10 o 15 inversiones diferentes. Y volveríamos al problema del tiempo. Es por eso que nadie debería seguir con la cantinela de “este es un valor seguro” porque una acción que cae en unos meses lo que cayó por ejemplo en 2019 Telefónica, puede ser de una gran empresa y sin embargo provocarnos un agujero económico. No confundamos solidez empresarial con atractivo bursátil.

En cualquier caso, quiero recomendar cuatro reglas básicas (gracias a David García por recordarlas) que hizo el español José de la Vega, judío cordobés que en Amsterdam escribió lo que es considerado el primer libro de la Historia -en 1688- sobre el mercado de valores “Confusión de Confusiones”:

Regla nº1: Nunca asesores a nadie sobre la compra o venta de acciones. Donde adivinar correctamente es una forma de brujería, los consejos no se pueden dar a la ligera.

Regla nº2: Acepta tanto los beneficios como las pérdidas. Lo mejor es tomar lo que llega y no esperan que la suerte y las circunstancias favorables perduren.

Regla nº3: Los beneficios en el mercado de valores son como el tesoro de un duende: en un primer momento es un engendro, después carbón, luego diamantes y finalmente guijarros.

Regla nº4: El que quiera llegar a ser rico con este juego tiene que tener dinero y paciencia.

¿A que suena actual?

Suscribirse a:

Comentarios (Atom)

La rentabilidad por dividendo NO existe

Soy consciente que incluso en webs financieras prestigiosas se habla de ese término mítico “rentabilidad por dividendo”. Esto demuestra, una...

-

Con este desafortunado título sumado a una desafortunada portada, Ángel Matute y Miguel Larrañaga presentan un libro serio que es a la vez u...

-

Net Worth Calculated March 2012 Rank Name Net Worth Age Source Country of Citizenship 1 Carlos Slim Helu & family $69 ...

-

En una ocasión un famoso alquimista escribió una obra titulada “Crisopeya o arte de fabricar oro” y se la presentó al papa León X, dando por...