A vueltas con el euribor

Desde la crisis de 2007 quiero pensar que los conocimientos básicos sobre economía han crecido en la población y términos como PIB, IPC, deuda pública etc. al menos ya suenan familiares. Con el periodismo económico pasa algo parecido, por ejemplo era raro que algún periodista supiera ni cómo funcionaban las subastas de deuda cuando empezó la crisis soberana griega en 2010, incluso recuerdo medios que confundían la prima de riesgo con los CDS incluso en 2012, cuando nos tocó a nosotros sufrirla. Pero poco a poco, sobre todo hablando con trabajadores de los mercados financieros, su nivel subió. No obstante, aún cometían –y cometen- el error de preguntarle, por ejemplo, a un analista de bolsa por el Euribor y que éste conteste algo que no tiene ningún sentido porque ni sabe cómo se calcula ni tiene la decencia de reconocer que no lo sabe, y el periodista comete el error de creerse lo que no debería.

Y es que el Euribor es, desde 2007, una entelequia. Nació como un índice que hacía una media de precios de oferta de decenas de bancos cuando existía el interbancario y los bancos se prestaban entre sí. De mis tiempos en tesorería de banca, aún con la peseta, yo mismo coticé tanto el MIBOR cuando trabajé en Madrid como el LIBOR el tiempo que estuve trabajando en Londres. Era algo de lo más sencillo puesto que existía un mercado con demandas y ofertas muy claro, y además los que publicaban el índice eliminaban los precios más alejados de la media por lo que lo que indicaba se acercaba bastante al tipo real. Y el tipo real era, simplemente, el tipo al que un banco podía financiarse en interbancario para luego, aplicando un diferencial, poder prestar a un cliente con suficientes beneficios.

Pero eso acabó hace más de una década, en 2008 el interbancario desapareció, si acaso los bancos se prestaban dinero en plazos muy cortos pero desde luego nunca a 12 meses que es el tipo que interesa a los hipotecados. Desde entonces el Euribor pasó a ser un tipo teórico, algo que se calculaba según unos parámetros “adecuados” pero que no se correspondían con un mercado real de préstamos entre bancos. Y aunque el episodio de la manipulación del Euribor se refirió a unos días concretos (entre septiembre de 2005 y mayo de 2008, cuando aún había mercado real en el que fijarse) y ni siquiera supimos nunca si la manipulación fue al alza o a la baja (o si realmente incidió en la media mensual de algún modo, es decir, si llegó a afectar realmente a algún hipotecado español en algo), fue un escándalo mayúsculo y desde entonces se consideró establecer un nuevo sistema de cálculo del Euribor “in-manipulable”, algo de lo que se encargaría el EMMI.

Aquí llega uno de los grandes equívocos que existen con el Euribor, y que es muy común entre los hipotecados a tipo variable españoles: que creen que el Euribor es un índice creado para ellos y pensado para que los bancos que conceden hipotecas en España sigan ganando dinero. Y es una creencia que se mantuvo incluso cuando hace ya más de 4 años el índice pasó al negativo, algo que casi nadie pensaba que pudiera ocurrir (y que, llegado el caso, podían haber evitado prohibiendo que bajara de cero, por ejemplo). ¿Por qué bajo de 0 cuando eso claramente era malo para los bancos que conceden hipotecas? Primero porque, contra la creencia de muchos, a los que calculan los precios para el Euribor el mercado hipotecario a tipo variable español les importa bastante poco y, segundo, porque necesitan un tipo acorde con la realidad de los tipos de interés ya que su principal cometido es la liquidación de los Interest Rate Swap. No es la primera vez que lo digo pero no me importa volverlo a recordar: Según el EMMI, el euríbor sirve de referencia para más de 180 billones de euros en contratos de derivados y tan sólo a un billón de euros en hipotecas. Claramente, no hay color.

Y como esos derivados, con liquidaciones diarias (las medias mensuales les dan igual) son sobre todo entre bancos, unos que compran y otros que venden, el tipo debe ser “de mercado” e intentar ni beneficiar ni perjudicar a ninguno de ellos ya que suelen servir como cobertura de operaciones de compra y venta de deuda pública, donde sí que hay un mercado real con operaciones reales y de gran volumen. De hecho, para evitar otro episodio de manipulación como el que ocurrió hace unos años, y tras años de darle vueltas y hacer pruebas de todo tipo (que ya comentamos en alguna otra ocasión), finalmente se fue introduciendo el nuevo método de fijación que, como excepción en la prensa generalista, explicaron muy correctamente en este artículo del pasado febrero. Ahí dan las claves que también me han explicado directamente gente de banca y que se resume en que 18 bancos eurozoneros intentan recopilar datos de transacciones reales entre entidades y si no las hay (que no las hay, el artículo dice que en diciembre del año pasado constituían el 7% de la información y eso lo mismo se refiere al Euribor a 1 semana), se toman transacciones reales de otros periodos u otras fechas y si no las hay (que son escasas, el mismo artículo habla del 20%), se hace un precio teórico (que la propia EMMI reconoce es el 73% del precio final) teniendo en cuenta otros mercados donde sí hay operaciones (como el de deuda o créditos de dichos bancos a grandes clientes) aunque ya os digo yo que el precio teórico principal –y más para un plazo tan largo como el anual, que es el que interesa a los hipotecados- se obtiene haciendo el cálculo con los futuros de tipos de interés a tres meses, que son un mercado líquido y con el que se puede, mediante una sencilla fórmula, obtener un nivel bastante adecuado para periodos más largos de tres meses simplemente sumando vencimientos (4 futuros de tres meses, por ejemplo, suman un teórico de 12 meses).

Si a finales del año pasado, según parece, el 73% del precio del Euribor (sin especificar plazo) era un cálculo teórico, ahora con esta nueva crisis es de suponer que ese porcentaje, y más en el de 12 meses, es aún superior. Y eso me lleva a denunciar el otro gran equívoco en el que vuelven a caer los medios generalistas en 2020: achacan el repunte puntual del Euribor al “aumento de desconfianza entre los bancos”. Difícilmente en un mercado interbancario que prácticamente no existe va a incidir algo esa desconfianza y desde luego, si lo hace, será en un porcentaje muy bajo. Es decir, si el Euribor sube es porque el precio teórico ha subido, ¿y por qué ha subido el precio teórico? Porque el único mercado real y líquido en los mercados es el de la deuda y la rentabilidad de la deuda ha subido (de hecho, España ya ha emitido deuda a 12 meses en positivo) y con ello toda la curva de corto plazo (incluidos los futuros de tres meses). Si los estados se financian más caro, las coberturas en derivados de esa deuda emitida también suben, y el Euribor, que sirve sobre todo como liquidación diaria de todas esas operaciones, se mueve en consonancia. No es pues un tema de mayor desconfianza entre bancos, el principal factor por el que sube el Euribor sino simplemente que los tipos de interés han subido.

Por supuesto puede parecer raro que ahora que tenemos una gran crisis encima y que BCE ha inyectado tanta liquidez y asegurado tipos de interés oficiales ultrabajos durante años, el Euribor repunte pero eso es debido a que los tipos de interés de la deuda han repuntado, ¿y por qué? Por dos motivos fundamentales: uno es que todo apunta a que todos los países van a emitir más papel (al dispararse los déficits presupuestarios) y dos, porque ha aumentado la desconfianza hacia muchos emisores (han subido las primas de riesgo de casi todos los países, hasta de Francia, respecto a Alemania).

Resumiendo, el Euribor no sube porque los bancos desconfíen unos de otros (eso ya pasaba, y por eso el interbancario lleva muerto más de una década, sobre todo a plazo de 12 meses), sino porque, por desgracia, se confía menos en los estados emisores de deuda.

Por último, en mi opinión, esta subida es puntual y muy limitada ya que la inquietud provocada por el Constitucional alemán no creo vaya más allá y BCE seguirá comprando deuda e inyectando liquidez de sobra y, aunque haya podido fastidiar -de forma leve, tampoco exageremos- a algún hipotecado que haya liquidado en abril o mayo, creo es positivo para todos aquellos que tienen deudas a tipo variable porque está más que claro que los tipos bajos van a demorarse mucho más en el tiempo de lo que pensábamos en febrero pasado, cuando la economía crecía.

Más impuestos y recortes, inevitables

La economía, como ciencia social que es, permite muchas visiones y todas son respetables siempre y cuando se basen en argumentos y no en prejuicios o fanatismos ideológicos. Sin embargo, con la popularización de la economía debido a la penúltima crisis hay una sobreabundancia de comentarios que en ocasiones parten de premisas falsas simplemente por desconocimiento. En parte quizás es porque los que comunicamos sobre estos temas damos por hecho que ciertos conceptos son conocidos y como me gustaría arreglar eso, voy a puntualizar un tema sobre el que creo hay cierta confusión.

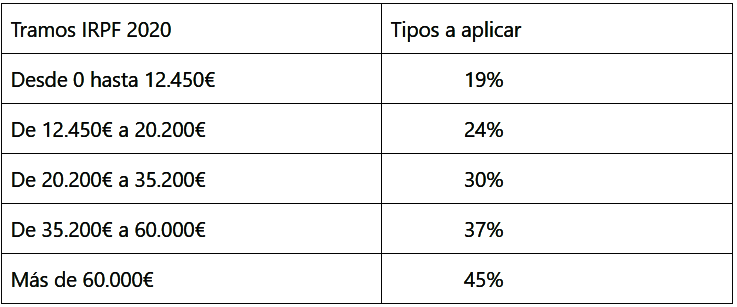

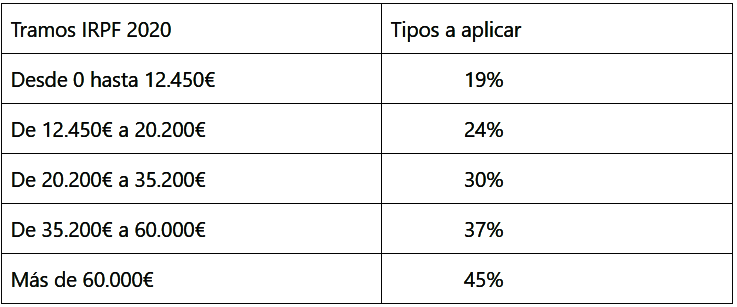

Es muy común, cuando hablamos de impuestos a las personas, decir que los más ricos pagan más del 50% de lo que ganan y eso no es así. Veamos cómo son los porcentajes del IRPF (los vigentes y del estado, no entro en las posibles subidas de este año ni en los autonómicos):

¿Y esto qué significa? Que el que gana más de 60 mil sólo ve grabado con el 45% esa parte y no todo lo que gana. Alguien que ganara, por ejemplo, 70 mil €, soltera sin hijos y teniendo en cuenta los 5500€ del mínimo personal exento, pagaría en total por impuestos de IRPF (no incluye lo que le quitan para Seguridad Social) en torno a un 27% del total.

Así que cuando el gobierno hablaba de que iba a subir los impuestos para los que ganan más de 130 mil € lo que supone realmente de más para los que reciben tanto es un coste de 200€ más al año por cada 10 mil€ de más que ingresen. Así que si alguien gana 200 mil € la nueva figura impositiva, caso de que realmente la impongan, tendría un coste de 1400 € más al año que en 14 pagas sería 100€ más al mes. Que no digo que sea mucho o poco o si es justo o no, ese es otro tema que invito a debatir: sólo recalco los datos, y tan sólo apunto que quien crea que no es una gran subida para los que ganan tanto, que tenga en cuenta que tampoco su montante total es tan grande como para compensar el aumento del gasto anunciado por el nuevo gobierno por lo que será una medida buena o mala pero desde luego no es suficiente.

Todo esto lo recalco porque es evidente que el agujero de las cuentas públicas este año será enorme, tanto por aumento del gasto como, sobre todo, por rebaja de la recaudación debido al parón económico. Es muy mal momento para subir impuestos pero se hará, igual que será injusto socialmente pero se acabarán recortando sueldos y pensiones. Se intentará tirar de deuda para evitar retrasar estas medidas pero es matemática simple cuando pronto habrá 20 millones de personas a sueldo del estado (6,75 cobrando desempleo, casi 13 sumando pensionistas y empleados públicos y el millón que se espera que cobre la renta mínima vital).

Lo podemos ver muy claro con el tema de los bares: el que abra ingresará menos y no puede recortar gastos salariales (si despide, aparte de la indemnización, debe devolver los dos meses de ERTE que ha cobrado el camarero) y debe aumentar los demás ya que debe invertir en adecuar el establecimiento… o puede cerrar. En cualquier caso, el estado gasta más por los ERTEs y el paro de los empleados e ingresa menos por el cese del negocio, así como de IVA y de todos los impuestos asociados al consumo de luz por ejemplo, aparte del canon municipal que no se va a ingresar si no pone la terraza etc. Esto es así, y aunque nuestros dirigentes (y los de otros países) lo podían haber hecho mejor, es básicamente culpa del virus y de que no hayamos encontrado –en pleno sigo XXI- otra forma de combatirlo que recluyéndonos. Sí es culpa del político de turno no decirle claramente a la población que le van a freír a impuestos y que las nóminas dependientes del sector público van a ser recortadas, sí o sí.

Es muy común, cuando hablamos de impuestos a las personas, decir que los más ricos pagan más del 50% de lo que ganan y eso no es así. Veamos cómo son los porcentajes del IRPF (los vigentes y del estado, no entro en las posibles subidas de este año ni en los autonómicos):

¿Y esto qué significa? Que el que gana más de 60 mil sólo ve grabado con el 45% esa parte y no todo lo que gana. Alguien que ganara, por ejemplo, 70 mil €, soltera sin hijos y teniendo en cuenta los 5500€ del mínimo personal exento, pagaría en total por impuestos de IRPF (no incluye lo que le quitan para Seguridad Social) en torno a un 27% del total.

Así que cuando el gobierno hablaba de que iba a subir los impuestos para los que ganan más de 130 mil € lo que supone realmente de más para los que reciben tanto es un coste de 200€ más al año por cada 10 mil€ de más que ingresen. Así que si alguien gana 200 mil € la nueva figura impositiva, caso de que realmente la impongan, tendría un coste de 1400 € más al año que en 14 pagas sería 100€ más al mes. Que no digo que sea mucho o poco o si es justo o no, ese es otro tema que invito a debatir: sólo recalco los datos, y tan sólo apunto que quien crea que no es una gran subida para los que ganan tanto, que tenga en cuenta que tampoco su montante total es tan grande como para compensar el aumento del gasto anunciado por el nuevo gobierno por lo que será una medida buena o mala pero desde luego no es suficiente.

Todo esto lo recalco porque es evidente que el agujero de las cuentas públicas este año será enorme, tanto por aumento del gasto como, sobre todo, por rebaja de la recaudación debido al parón económico. Es muy mal momento para subir impuestos pero se hará, igual que será injusto socialmente pero se acabarán recortando sueldos y pensiones. Se intentará tirar de deuda para evitar retrasar estas medidas pero es matemática simple cuando pronto habrá 20 millones de personas a sueldo del estado (6,75 cobrando desempleo, casi 13 sumando pensionistas y empleados públicos y el millón que se espera que cobre la renta mínima vital).

Lo podemos ver muy claro con el tema de los bares: el que abra ingresará menos y no puede recortar gastos salariales (si despide, aparte de la indemnización, debe devolver los dos meses de ERTE que ha cobrado el camarero) y debe aumentar los demás ya que debe invertir en adecuar el establecimiento… o puede cerrar. En cualquier caso, el estado gasta más por los ERTEs y el paro de los empleados e ingresa menos por el cese del negocio, así como de IVA y de todos los impuestos asociados al consumo de luz por ejemplo, aparte del canon municipal que no se va a ingresar si no pone la terraza etc. Esto es así, y aunque nuestros dirigentes (y los de otros países) lo podían haber hecho mejor, es básicamente culpa del virus y de que no hayamos encontrado –en pleno sigo XXI- otra forma de combatirlo que recluyéndonos. Sí es culpa del político de turno no decirle claramente a la población que le van a freír a impuestos y que las nóminas dependientes del sector público van a ser recortadas, sí o sí.

Oportunismo antieuropeísta

Creo que la discusión sobre si a España le hubiera venido mejor o peor la entrada en la UE o en el € es estéril. Mi opinión es que la incorporación a la UE ha sido extremadamente positiva a pesar de todos los defectos que tiene y tanto he criticado, y en cuanto al €, lo tengo menos claro pero también creo que los efectos a favor han sido mayores que los negativos… pero da igual, nunca sabremos si es cierta mi percepción o la de otro que cree lo contrario. Seguir dándole vueltas a eso no tiene mucho sentido porque nunca lo sabremos con seguridad, lo único que importa es lo que sí ha ocurrido y no lo que hubiera podido suceder. Hace ya años que predije que la Eurozona estaba moribunda, que no se rompería por el alto coste de la ruptura pero que difícilmente sobreviviría a la próxima crisis. Ahora que estamos de nuevo en crisis surge de nuevo la duda, que para mi no es sobre la conveniencia o no de la Eurozona sino de la posibilidad de seguir sin un profundo cambio. Por desgracia, de lo que se habla no es de arreglar los errores de diseño sino de que queremos más ayudas de los demás.

Y cuando se habla de ayudas europeas hoy creo que conviene resaltar lo diferente que es la situación actual con la de 2012. Por aquel entonces la posibilidad real de una suspensión de pagos conjunta española e italiana llevó a que al fin se tomaran medidas contundentes, especialmente por parte de BCE (es decir, cedió Alemania) que nos salvaron del rescate “total” que sí habían tenido Grecia, Portugal e Irlanda. (Por cierto, hay quien cree que ojalá hubiéramos sido rescatados entonces visto lo bien que han evolucionado estos tres países aunque me parece una afirmación muy arriesgada y que tampoco nunca podremos comprobar). En 2012 a España le iba muy mal pero a Alemania, Holanda etc. les iba bien, incluso estaban recibiendo flujos de dinero procedentes del miedo a una ruptura del Euro que llevó a que empezaran a cobrar por emitir deuda (algo entonces insólito) si bien no podían dejar que quebráramos si no querían sufrir ellos también una fuerte crisis.

Pues bien, en 2020 a todos nos va de pena. El riesgo de que España e Italia colapsen sigue preocupando muchísimo a Alemania pero es que además tiene sus miles de muertos, su economía en recesión, sus perspectivas de recuperación mermadas y sí, tienen unas cuentas públicas muy buenas gracias a que han gestionado muy bien el mismo tiempo (por cierto, la mayor parte de esos años con un gobierno de coalición del PP y el PSOE de allí) que nosotros no pero, a la vez, tienen un riesgo asumido tremendo porque Alemania es con gran diferencia el que más dinero aporta a la UE, al MEDE y al BCE y por tanto más tiene que perder si hay algún impago en la Eurozona. Por supuesto que necesita que al resto de la UE le vaya bien (y a nosotros nos interesa que a Alemania le vaya estupendamente también) pero es evidente que no es comparable 2012 con ellos para arriba que 2020 con ellos también para abajo, además del evidente riesgo de un posible empeoramiento de la pandemia en algún otro momento, sea en semanas o en meses.

Sin embargo, el populismo -que tanto gusta al votante últimamente (si no fuera así, no existiría, somos los máximos responsables de la deriva de nuestros políticos)- lo tiene claro y los mensajes fáciles y que echan balones fuera son su especialidad: si a nosotros nos va peor no es porque hayamos gestionado mal el país tanto durante la recuperación económica como desde que empezó esta crisis, es porque los demás no nos ayudan todavía más de lo que ya lo hacen. La situación es similar a lo que pasó en 2012 en Cataluña. Mas vio que para poder sobrevivir políticamente debía reducir la aportación económica catalana al estado y solicitó a Rajoy una financiación al estilo del cupo vasco. Como la economía española, más allá de temas políticos, no se lo podía permitir, Rajoy le dijo que no. Y todos sabemos lo que pasó: Mas se convirtió en independentista y con él su partido. Vale que el sustrato existía de antes pero ese fue el punto clave.

Ahora el Mas de turno que en Italia puede ser Salvini y en España Abascal (o quizás Iglesias o Errejón, ya veremos) pueden intentar utilizar algo tan razonable como que Alemania se niegue a mutualizar deuda con nosotros para volverse abiertamente anti-UE y “como no nos dan lo que queremos”, recoger esa bandera (que también tiene su sustrato en la sociedad). Lo sorprendente es que hay quien es crítico con la UE y la Eurozona y, a la vez, cree que debe haber eurobonos.

¿Qué sentido tiene apoyar ambas posturas? Emitir deuda conjunta con otros países es una cesión de soberanía tan grande que, de hecho, nunca ha ocurrido en la Historia. Esto sería un gran paso en la integración, ¿cómo pueden apoyarlo precisamente los que no la desean? Precisamente el mayor obstáculo para que un país con mejores cuentas públicas que el nuestro quiera hacer algo así es que tenemos nuestra propia política fiscal y presupuestaria que, como vimos en 2019 –y en todos los años anteriores- es incapaz de gastar menos de lo que ingresa (o ingresar más de lo que gasta). Y es que incluso si lo consiguiera, como tenemos elecciones cada cierto tiempo, el día de mañana podemos elegir a un gobierno que decida hacer lo contrario. Con esto quiero decir que querer eurobonos es querer más Europa, menos soberanía y más dependencia de los países más ricos y poderosos.

Es una contradicción, esto es como el que defiende, generalmente desde la izquierda, que BCE inyecte liquidez directamente “a las personas”. Aparte de lo irreal que resulta que un banco central compartido por diferentes países tome una decisión así, los que defienden esto parecen olvidar lo antidemocrática que resultaría una medida así ya que entonces, ¿para qué servirían los gobiernos? El mecanismo actual es el siguiente: el poder ejecutivo de cada país miembro elegido democráticamente decide cada año elaborando los Presupuestos Generales del Estado en qué gastar y cómo ingresar y, si hay déficit, emite deuda. Si esa deuda la compra BCE porque no hay suficiente demanda privada o la que hay pide una rentabilidad demasiado elevada, significa que está dando liquidez barata “a las personas” porque son los ciudadanos los que se benefician de ello, ya que nos da dinero a cada uno de los españoles porque está financiando, por ejemplo, las pensiones que claramente son deficitarias. Pero lo lógico es que la decisión de en qué invertir esa ventaja que el banco central nos proporciona la tome un gobierno elegido democráticamente. Si fuera Lagarde, alguien que nadie ha votado, la que decidiera cuánto dinero dar, a quién y para qué la estaríamos otorgando un poder superior al de cualquier gobierno, ¿dónde quedaría la democracia y la soberanía de cada país para decidir?.

Se supone que votamos para que sean los que elegimos los que decidan dónde gastar. Y si no nos gusta cómo deciden, cambiamos el voto en las siguientes elecciones. Es totalmente incoherente que alguien que se considera demócrata pretenda que las mayores políticas de gasto (pensiones, sanidad etc.) que son precisamente las más sociales, sean decididas por el BCE en lugar de por cada gobierno electo. De todos modos todo este lío que tienen algunos con estos temas viene de la incapacidad de entender que no podemos seguir creyendo que podemos emitir más y más deuda confiando en que BCE la adquirirá, en algún momento este artificio nos dejará desnudos. Ya sé que este año –y tiene pinta que también el próximo- es excepcional pero no podemos aspirar a volver al crecimiento y seguir sin reducir la deuda ajustando los Presupuestos. Y nos pasaría lo mismo –bueno, en mi opinión sería bastante peor- si siguiéramos por ese mismo camino pero con soberanía monetaria: con una moneda constantemente devaluada y con evidente riesgo de una elevada inflación.

La enorme dificultad de estar preparados

En septiembre de 2018 iniciaba un artículo así:

“La tormenta solar más potente de la historia que hayamos registrado los humanos ocurrió en 1859 y se la conoce como el evento Carrington. Se comenzó a detectar el 28 de agosto al hacerse visibles “auroras boreales” en puntos tan insólitos como Cuba pero lo grave fue el 1 y 2 de septiembre cuando los sistemas de telégrafos de Europa y América del norte se vieron afectados provocándose diversos incendios. Se calcula que la mayor llamarada solar, la máxima responsable del evento, tardó diecisiete horas y 40 minutos en llegar del Sol a la Tierra el primero de Septiembre. En 1989 una llamarada solar de tan sólo un 15% de la del evento Carrington, provocó un apagón eléctrico de 9 horas en Quebec y pocos dudan de que si se diera hoy algo de tanta intensidad como lo de 1859 las consecuencias serían catastróficas tanto para los satélites artificiales como para todo tipo de comunicaciones. Los apagones eléctricos podrían durar semanas ya que podrían dañarse los transformadores, incluso hay previsiones que hablan de años en reparar todo lo dañado. Como vemos, la fragilidad e inestabilidad de nuestra moderna civilización, o incluso de nuestra propia existencia, están ahí. Nada es seguro, todo es arriesgado pero una de las ventajas que tenemos de vivir tan pocos años en relación a la historia del Universo es que estadísticamente es muy difícil que nos afecte algún evento “extraordinario”. Ese es el pensamiento que se tiene también con los crash bursátiles pero por desgracia para los inversores son más frecuentes de lo que parece.”

Y hemos tenido la mala suerte de que nos haya tocado uno de esos eventos tan estadísticamente poco probables y en cuanto ha ocurrido, se han rescatado avisos del pasado como una charla que dio Bill Gates en 2015 o de otras fuentes advirtiendo sobre el peligro de las gripes importadas de China. Sí, esas advertencias han resultado ciertas del mismo modo que han resultado inciertos miles de avisos anteriores sobre una guerra nuclear, un supervolcán, una invasión alienígena y otras muchas profecías. En el siglo XX hubo personas en España que vivieron una guerra civil y dos guerras mundiales, casi todos los españoles que seguimos vivos no hemos vivido nada de eso pero sí un gran tsunami y pilotos suicidas estrellándose contra rascacielos en Nueva York… hechos sorprendentes van a ocurrir siempre pero nunca vamos a saber cuáles serán exactamente.

El 30 de junio de 1908 en una zona deshabitada de la Siberia central (según fuentes hubo entre cero y tres muertos nada más) un asteroide que explotó en el aire (lo que supuso una ventaja, hubiera sido peor que lo hiciera en el suelo) arrasó 80 millones de árboles. Se conoció como el “evento de Tunguska” y si hubiera ocurrido unas horas después por la rotación de la Tierra en lugar de en Rusia hubiera sucedido en Europa y si hubiera sido cerca de una gran ciudad la habría incinerado al estilo de una gran bomba atómica. La posibilidad de que una gran roca que vuela por el espacio se estrelle contra la Tierra existe, de hecho se cree que una acabó con los dinosaurios (curiosamente nos hizo un favor porque sin su desaparición los mamíferos no se hubieran podido desarrollar y a saber si hubiéramos surgido nosotros como especie) y bien podría provocar la extinción de nuevo de muchos seres vivos.

Si fuéramos extremadamente prudentes tendríamos que estar preparados para casi todo por si ocurriera y eso no creo que sea posible. No sólo por falta de medios (o por priorizar otras cosas más urgentes con esos mismos medios), es que el futuro es impredecible. Podemos por ejemplo crear una industria nacional de respiradores y mascarillas y que la próxima pandemia no esté relacionada con los pulmones y lo sea con el estómago, el hígado o el riñón. O que sea un evento cósmico, o una guerra o un gran terremoto o algo que ni siquiera se nos haya ocurrido. Más que estar preparados para un futuro incierto lo que hay que ser es ágiles y reaccionar contra la adversidad aunque cueste mucho (como en la bolsa cuando insisto en que hay que ponerse un límite de pérdidas). Y pecar de prudentes. Por ejemplo, estoy convencido que –yo el primero- muchos subestimaron el covid19 porque tenemos fresca en la memoria el fiasco de la gripe A (como se llamó entonces). Buscamos en google por esa denominación y aparece por ejemplo esto de 2010:

“Hace un año la Organización Mundial de la Salud (OMS) comunicó desde su sede en Ginebra (Suiza) su preocupación por un brote de lo que en aquel primer momento se denominó gripe porcina. El 24 de abril de 2009, con alrededor de 800 casos sospechosos en México y siete en EEUU, el mundo empezó a temer lo que acabaría convirtiéndose en la primera pandemia del siglo XXI, causada por el virus H1N1 y que, en pro de la industria ganadera, cambió su nombre por el de gripe A. El Gobierno español se enfrentó a esta amenaza con firmeza y celeridad. Aumentó en cinco millones el aprovisionamiento de las diez millones de dosis de uno de los dos únicos antivirales eficaces frente al virus, el oseltamivir; compró vacunas para el 20% de la población y destinó más de 300 millones de euros a estas medidas.Un año después, sólo se han utilizado 9.000 de esos antivirales; se vacunó menos de la cuarta parte de los individuos pertenecientes a grupos de riesgo (unos tres millones) y la cifra de muertos no sólo fue mucho menor de lo previsto sino que, además, la gripe A desplazó a la estacional y evitó así las muertes que provoca esta enfermedad cada año.Ni el Gobierno ni los médicos que más abogaron por las medidas extraordinarias, parecen arrepentirse de nada. El jefe del Servicio de Medicina Preventiva y Epidemiología del Hospital Clínic de Barcelona, Antoni Trilla, cree que "en conjunto, la gripe A se gestionó bien". Recuerda que las decisiones "no se pueden tomar de hoy para mañana" y pone como ejemplo el tiempo que tardan en servirse los antivirales y las vacunas en cantidades altas. "¿Nos pasamos de prudencia? Visto el resultado, sí", reconoce el experto, que promete "afinar más" si se vuelve a dar una amenaza así. En la misma línea se expresa el secretario general de Sanidad, José Martínez Olmos: "La gestión en España fue correcta, seguimos las instrucciones de la OMS y la UE con proporcionalidad". Martínez Olmos considera que no es lo mismo "hablar en abril de 2010 que en abril de 2009" y explica que, si se produjera la amenaza de un nuevo virus, se actuaría "de forma parecida". Respecto a la autocrítica, el secretario lo tiene claro: "Hemos hecho autocrítica, sí; pero para confirmar que nuestros sistemas de control han funcionado".

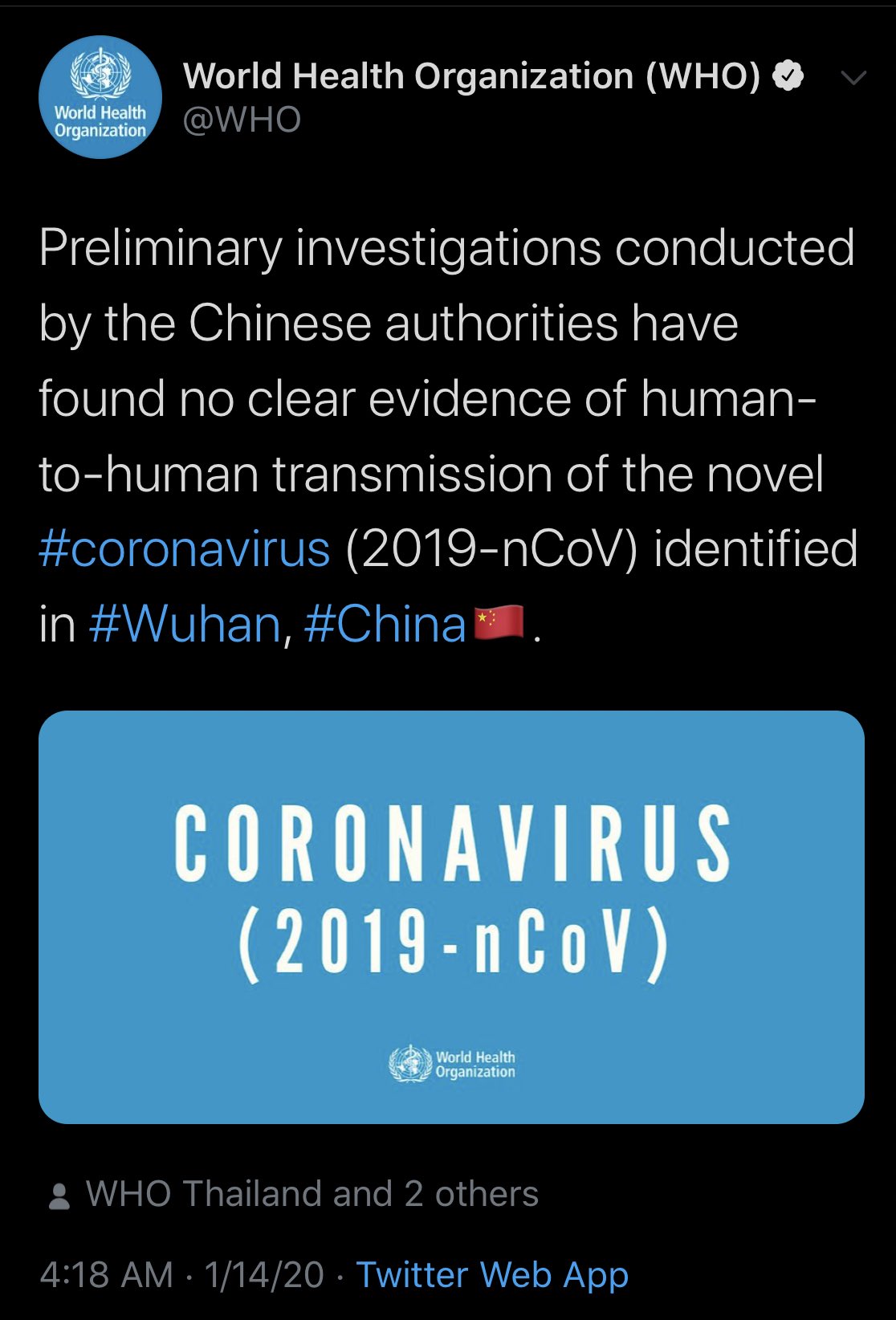

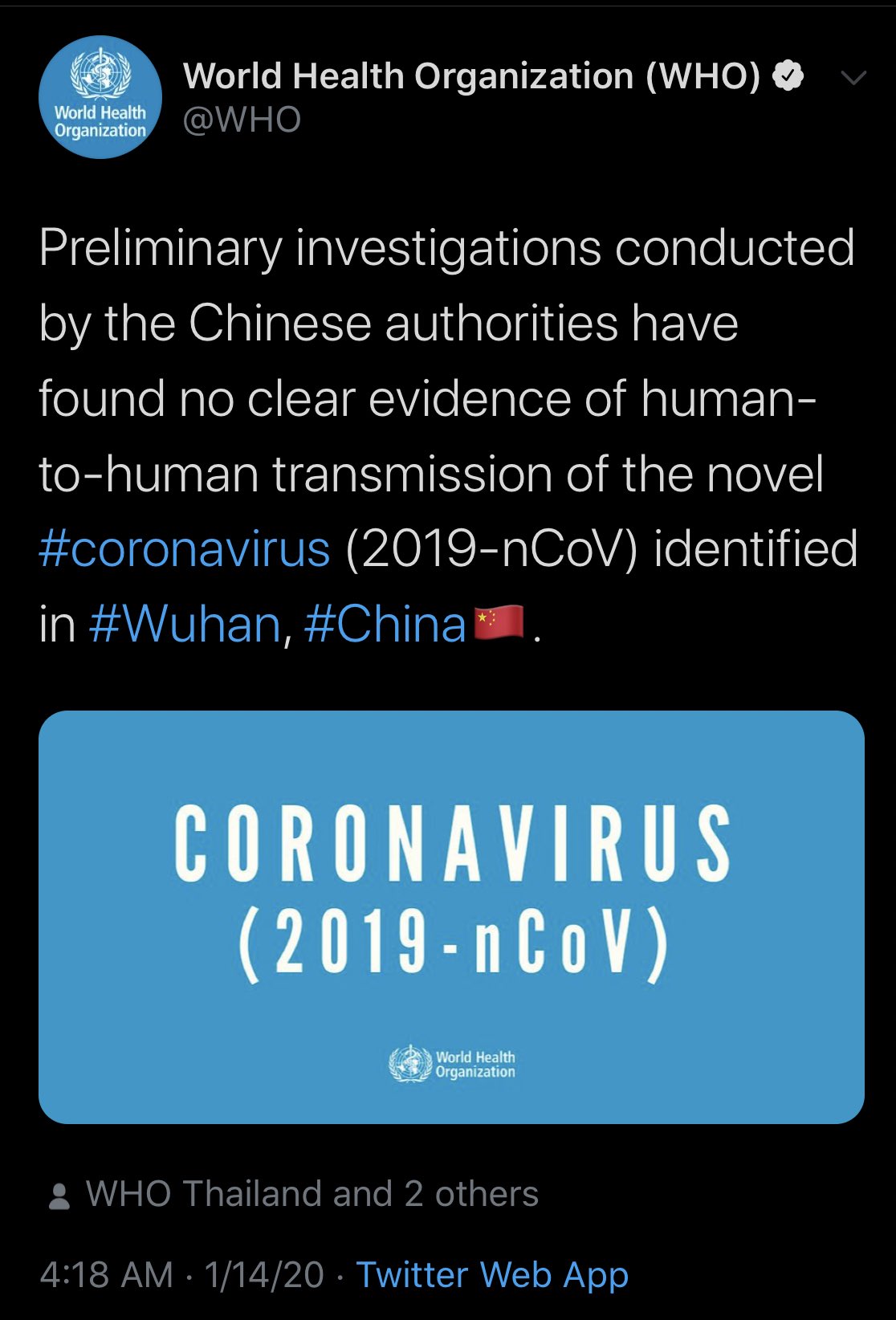

Ni que decir tiene que muy pocos aplaudieron que ese sistema de control funcionara, más bien al contrario: se criticó muchísimo al gobierno español, a la OMS y hubo –ya entonces las había, no se han inventado en 2020 aunque a algunos les molestan sólo ahora- diversas teorías conspirativas que decían que todo había sido un truco para hacer gastar dinero público en “rescatar” al “lobby farmacéutico”. Y resultó que esta vez sí que teníamos que haber hecho caso a la OMS que, por otra parte, también parece que fue engañada por China como demuestra este tuit del 14 de enero

Nuestro gobierno -y otros muchos también- se equivocaron por no reaccionar con agilidad (y muchos, sobre todo el nuestro, también con la gestión una vez iniciada la crisis sanitaria y económica) pero nunca vamos a estar suficientemente preparados para eventos inesperados como este. Ni como sociedad ni como personas individuales. Por eso hay muchas críticas que resultan injustas sobre lo que ha pasado. Podríamos tener más UCIs, es cierto, y más de todo pero tenemos muchos medios sanitarios, lo que pasa es que ante una emergencia nada nos parecerá suficiente pero ni aquí ni en la rica Suiza. El que haya sanidad privada es un plus porque compagina y alivia la presión sobre la pública, que haya hospitales públicos con gestión privada tampoco es un problema por más que algunos se empeñen en criticarlo por temas ideológicos.

Sí lo es que veamos una crisis sanitaria en el mundo y no nos preparemos, que optemos por esperar y ver en lugar de actuar. Eso sí es grave. Y si de esta vamos a salir comprometiéndonos a gastar más en Sanidad, estupendo pero una vez más debemos tener en cuenta que el estado (las autonomías en este caso ya que lo grueso está transferido) no tiene dinero propio, lo que hace es distribuir el dinero de los ciudadanos… o endeudarse. Y recuerdo que un buen gobierno lo que debe hacer es tener claras las prioridades, y yo tengo dudas sobre que las tengan claras cuando ningún gobierno elimina gasto claramente innecesario. Y personalmente, espero que ya nadie crea que no tengo la suficiente empatía por parecerme mal que nos gastemos tanto dinero público en repatriar cadáveres cuando un español muere en el extranjero o en abrir fosas de hace 80 años y hacer carísimos análisis de ADN para que alguien pueda saber cuáles son los huesos de un antepasado suyo al que nunca conoció. No es insensibilidad, es que la prioridad siempre deben ser los vivos, y con recursos limitados éstos deben centrarse en ellos. Si esta situación sirve para que los gestores de nuestro dinero tengan claro eso, algo positivo habrá salido de todo esto.

“La tormenta solar más potente de la historia que hayamos registrado los humanos ocurrió en 1859 y se la conoce como el evento Carrington. Se comenzó a detectar el 28 de agosto al hacerse visibles “auroras boreales” en puntos tan insólitos como Cuba pero lo grave fue el 1 y 2 de septiembre cuando los sistemas de telégrafos de Europa y América del norte se vieron afectados provocándose diversos incendios. Se calcula que la mayor llamarada solar, la máxima responsable del evento, tardó diecisiete horas y 40 minutos en llegar del Sol a la Tierra el primero de Septiembre. En 1989 una llamarada solar de tan sólo un 15% de la del evento Carrington, provocó un apagón eléctrico de 9 horas en Quebec y pocos dudan de que si se diera hoy algo de tanta intensidad como lo de 1859 las consecuencias serían catastróficas tanto para los satélites artificiales como para todo tipo de comunicaciones. Los apagones eléctricos podrían durar semanas ya que podrían dañarse los transformadores, incluso hay previsiones que hablan de años en reparar todo lo dañado. Como vemos, la fragilidad e inestabilidad de nuestra moderna civilización, o incluso de nuestra propia existencia, están ahí. Nada es seguro, todo es arriesgado pero una de las ventajas que tenemos de vivir tan pocos años en relación a la historia del Universo es que estadísticamente es muy difícil que nos afecte algún evento “extraordinario”. Ese es el pensamiento que se tiene también con los crash bursátiles pero por desgracia para los inversores son más frecuentes de lo que parece.”

Y hemos tenido la mala suerte de que nos haya tocado uno de esos eventos tan estadísticamente poco probables y en cuanto ha ocurrido, se han rescatado avisos del pasado como una charla que dio Bill Gates en 2015 o de otras fuentes advirtiendo sobre el peligro de las gripes importadas de China. Sí, esas advertencias han resultado ciertas del mismo modo que han resultado inciertos miles de avisos anteriores sobre una guerra nuclear, un supervolcán, una invasión alienígena y otras muchas profecías. En el siglo XX hubo personas en España que vivieron una guerra civil y dos guerras mundiales, casi todos los españoles que seguimos vivos no hemos vivido nada de eso pero sí un gran tsunami y pilotos suicidas estrellándose contra rascacielos en Nueva York… hechos sorprendentes van a ocurrir siempre pero nunca vamos a saber cuáles serán exactamente.

El 30 de junio de 1908 en una zona deshabitada de la Siberia central (según fuentes hubo entre cero y tres muertos nada más) un asteroide que explotó en el aire (lo que supuso una ventaja, hubiera sido peor que lo hiciera en el suelo) arrasó 80 millones de árboles. Se conoció como el “evento de Tunguska” y si hubiera ocurrido unas horas después por la rotación de la Tierra en lugar de en Rusia hubiera sucedido en Europa y si hubiera sido cerca de una gran ciudad la habría incinerado al estilo de una gran bomba atómica. La posibilidad de que una gran roca que vuela por el espacio se estrelle contra la Tierra existe, de hecho se cree que una acabó con los dinosaurios (curiosamente nos hizo un favor porque sin su desaparición los mamíferos no se hubieran podido desarrollar y a saber si hubiéramos surgido nosotros como especie) y bien podría provocar la extinción de nuevo de muchos seres vivos.

Si fuéramos extremadamente prudentes tendríamos que estar preparados para casi todo por si ocurriera y eso no creo que sea posible. No sólo por falta de medios (o por priorizar otras cosas más urgentes con esos mismos medios), es que el futuro es impredecible. Podemos por ejemplo crear una industria nacional de respiradores y mascarillas y que la próxima pandemia no esté relacionada con los pulmones y lo sea con el estómago, el hígado o el riñón. O que sea un evento cósmico, o una guerra o un gran terremoto o algo que ni siquiera se nos haya ocurrido. Más que estar preparados para un futuro incierto lo que hay que ser es ágiles y reaccionar contra la adversidad aunque cueste mucho (como en la bolsa cuando insisto en que hay que ponerse un límite de pérdidas). Y pecar de prudentes. Por ejemplo, estoy convencido que –yo el primero- muchos subestimaron el covid19 porque tenemos fresca en la memoria el fiasco de la gripe A (como se llamó entonces). Buscamos en google por esa denominación y aparece por ejemplo esto de 2010:

“Hace un año la Organización Mundial de la Salud (OMS) comunicó desde su sede en Ginebra (Suiza) su preocupación por un brote de lo que en aquel primer momento se denominó gripe porcina. El 24 de abril de 2009, con alrededor de 800 casos sospechosos en México y siete en EEUU, el mundo empezó a temer lo que acabaría convirtiéndose en la primera pandemia del siglo XXI, causada por el virus H1N1 y que, en pro de la industria ganadera, cambió su nombre por el de gripe A. El Gobierno español se enfrentó a esta amenaza con firmeza y celeridad. Aumentó en cinco millones el aprovisionamiento de las diez millones de dosis de uno de los dos únicos antivirales eficaces frente al virus, el oseltamivir; compró vacunas para el 20% de la población y destinó más de 300 millones de euros a estas medidas.Un año después, sólo se han utilizado 9.000 de esos antivirales; se vacunó menos de la cuarta parte de los individuos pertenecientes a grupos de riesgo (unos tres millones) y la cifra de muertos no sólo fue mucho menor de lo previsto sino que, además, la gripe A desplazó a la estacional y evitó así las muertes que provoca esta enfermedad cada año.Ni el Gobierno ni los médicos que más abogaron por las medidas extraordinarias, parecen arrepentirse de nada. El jefe del Servicio de Medicina Preventiva y Epidemiología del Hospital Clínic de Barcelona, Antoni Trilla, cree que "en conjunto, la gripe A se gestionó bien". Recuerda que las decisiones "no se pueden tomar de hoy para mañana" y pone como ejemplo el tiempo que tardan en servirse los antivirales y las vacunas en cantidades altas. "¿Nos pasamos de prudencia? Visto el resultado, sí", reconoce el experto, que promete "afinar más" si se vuelve a dar una amenaza así. En la misma línea se expresa el secretario general de Sanidad, José Martínez Olmos: "La gestión en España fue correcta, seguimos las instrucciones de la OMS y la UE con proporcionalidad". Martínez Olmos considera que no es lo mismo "hablar en abril de 2010 que en abril de 2009" y explica que, si se produjera la amenaza de un nuevo virus, se actuaría "de forma parecida". Respecto a la autocrítica, el secretario lo tiene claro: "Hemos hecho autocrítica, sí; pero para confirmar que nuestros sistemas de control han funcionado".

Ni que decir tiene que muy pocos aplaudieron que ese sistema de control funcionara, más bien al contrario: se criticó muchísimo al gobierno español, a la OMS y hubo –ya entonces las había, no se han inventado en 2020 aunque a algunos les molestan sólo ahora- diversas teorías conspirativas que decían que todo había sido un truco para hacer gastar dinero público en “rescatar” al “lobby farmacéutico”. Y resultó que esta vez sí que teníamos que haber hecho caso a la OMS que, por otra parte, también parece que fue engañada por China como demuestra este tuit del 14 de enero

Nuestro gobierno -y otros muchos también- se equivocaron por no reaccionar con agilidad (y muchos, sobre todo el nuestro, también con la gestión una vez iniciada la crisis sanitaria y económica) pero nunca vamos a estar suficientemente preparados para eventos inesperados como este. Ni como sociedad ni como personas individuales. Por eso hay muchas críticas que resultan injustas sobre lo que ha pasado. Podríamos tener más UCIs, es cierto, y más de todo pero tenemos muchos medios sanitarios, lo que pasa es que ante una emergencia nada nos parecerá suficiente pero ni aquí ni en la rica Suiza. El que haya sanidad privada es un plus porque compagina y alivia la presión sobre la pública, que haya hospitales públicos con gestión privada tampoco es un problema por más que algunos se empeñen en criticarlo por temas ideológicos.

Sí lo es que veamos una crisis sanitaria en el mundo y no nos preparemos, que optemos por esperar y ver en lugar de actuar. Eso sí es grave. Y si de esta vamos a salir comprometiéndonos a gastar más en Sanidad, estupendo pero una vez más debemos tener en cuenta que el estado (las autonomías en este caso ya que lo grueso está transferido) no tiene dinero propio, lo que hace es distribuir el dinero de los ciudadanos… o endeudarse. Y recuerdo que un buen gobierno lo que debe hacer es tener claras las prioridades, y yo tengo dudas sobre que las tengan claras cuando ningún gobierno elimina gasto claramente innecesario. Y personalmente, espero que ya nadie crea que no tengo la suficiente empatía por parecerme mal que nos gastemos tanto dinero público en repatriar cadáveres cuando un español muere en el extranjero o en abrir fosas de hace 80 años y hacer carísimos análisis de ADN para que alguien pueda saber cuáles son los huesos de un antepasado suyo al que nunca conoció. No es insensibilidad, es que la prioridad siempre deben ser los vivos, y con recursos limitados éstos deben centrarse en ellos. Si esta situación sirve para que los gestores de nuestro dinero tengan claro eso, algo positivo habrá salido de todo esto.

Datos, datos

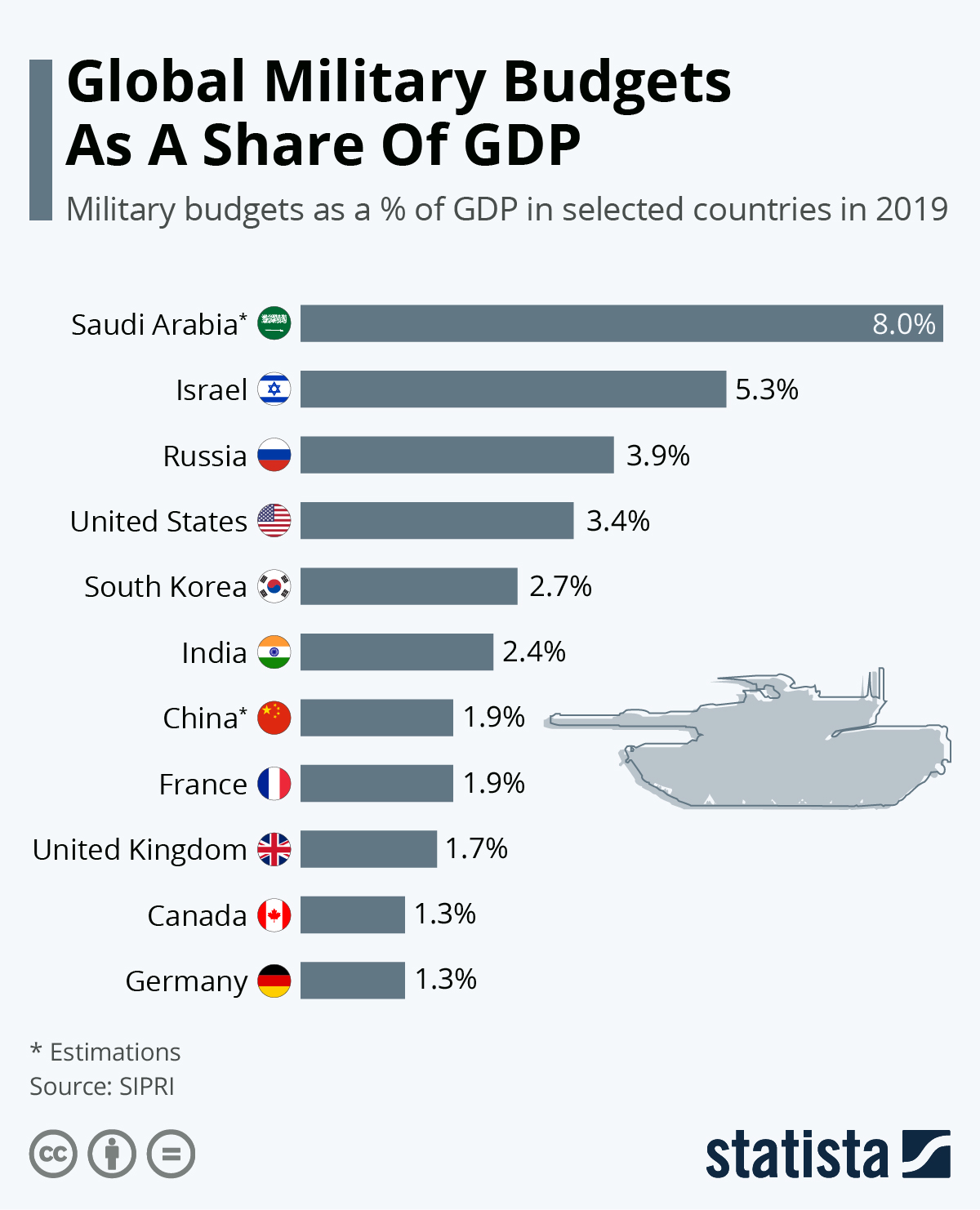

Hoy voy a mostrar imágenes.

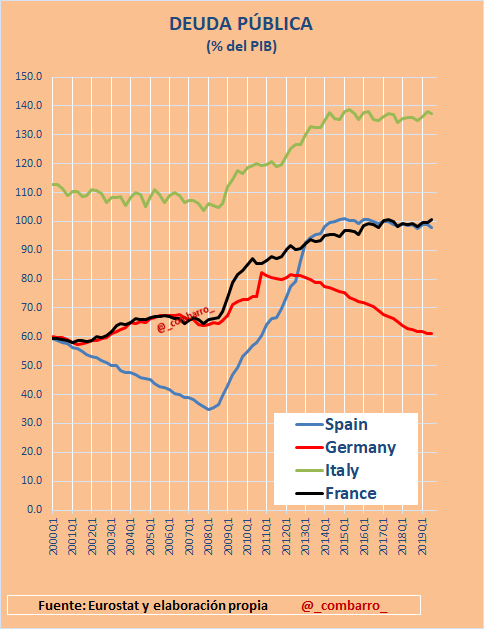

Por ejemplo esta donde se puede apreciar la enorme diferencia entre Alemania y las otras 3 grandes economías de la Eurozona: mientras una aprovechó el crecimiento (menor que el de España, por cierto) para, gracias al superávit, reducir el ratio deuda/PIB, los otros tres siguieron aumentando el volumen de deuda debido a sus déficits y simplemente mantuvieron el ratio los últimos años debido a que la deuda crecía a un ritmo similar al del PIB

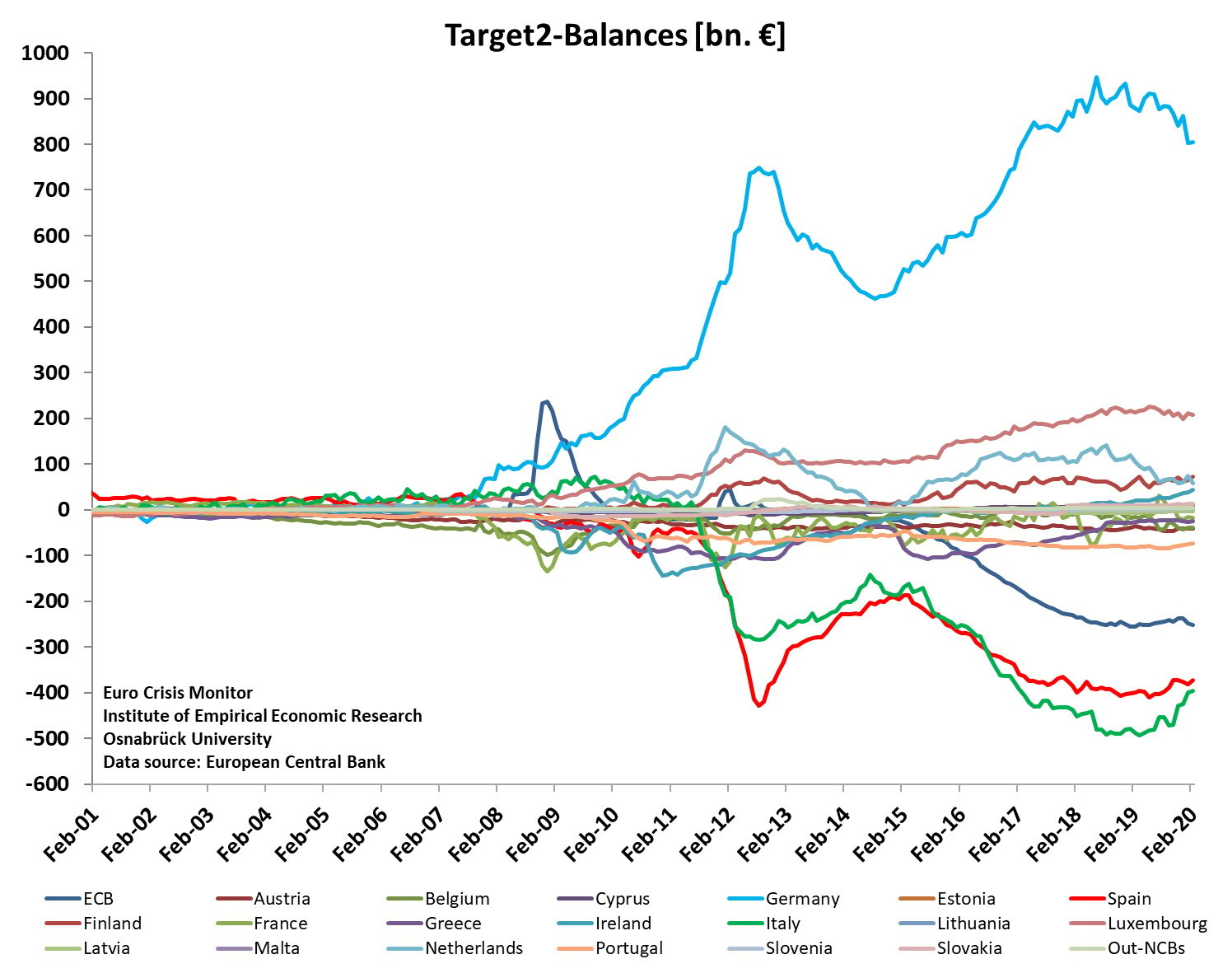

Por si esto no fuera suficiente, aquí tenemos el balance del Target2 de BCE desde que existe donde podemos ver con claridad cómo tras la crisis de 2007 en la que prácticamente desaparece el interbancario eurozonero y los bancos alemanes dejan de prestar a otros bancos de otros países miembros, pasan a depositar su liquidez en el banco central… Y de repente se puede apreciar el gran desajuste: prácticamente toda la liquidez del BCE la pone Alemania mientras Italia y España la toman. El mismo BCE que también compra la deuda que nuestros emisores públicos emiten… incluso antes del virus ¡Pero cómo vende decir que Alemania es insolidaria!

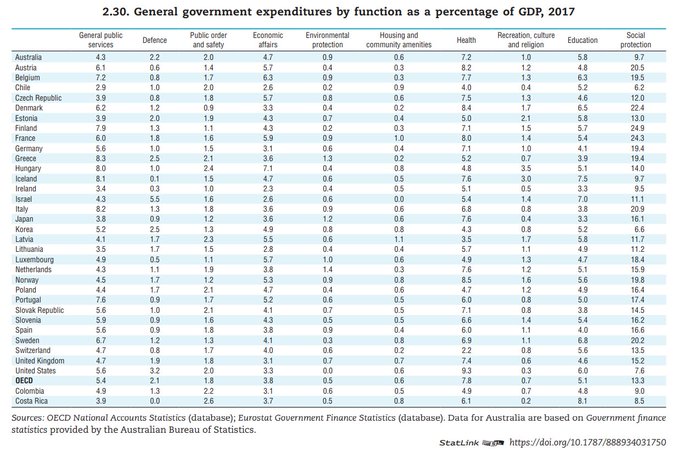

Cambiando de tema, esta imagen, aunque sea de 2017, refleja bien algo que mucha gente ignora: el mayor o menor gasto no significa mejor gestión. Si nos fijamos en la columna de Health, está claro que España tiene un gasto sanitario inferior a la media de la OCDE pero resulta que países con menor gasto como Corea, Grecia o Irlanda lo han hecho mucho mejor durante esta crisis sanitaria mientras que otros con más gasto tampoco lo han hecho mejor como Italia, Reino Unido o Estados Unidos. Y es que si una pandemia pega fuerte sólo la prevención, y no el dinero, pueden minimizar sus daños

Este año tendremos una caída del PIB histórica. Buen momento para recordar los años de nuestra historia –desde que se tienen registros- en los que más cayó el PIB anual

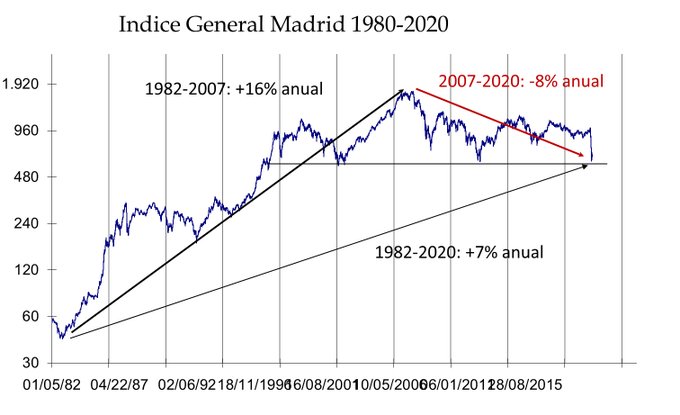

Y acabemos con una imagen de nuestro marcado, según un estudio de Nicolás López Medina, de 1982 a 2007 la bolsa española subió en una tasa media del 16% pero a atravesar dos ciclos bajistas pero desde los máximos de 2007 hasta los mínimos de 2020 ha caído a una tasa anualizada del 8%

Si bien quiero puntualizar que durante los 25 años de subida la inflación era más alta por lo que la rentabilidad real era inferior y que en los años de bajada el cobro de dividendos ha suavizado mucho las pérdidas (de hecho los 10100 del Ibex de febrero eran máximos históricos teniendo en cuanta dividendos) aunque puestos a incluir, si metiéramos las comisiones, resulta que en los últimos 13 años hubiéramos ganado más dinero comprando renta fija que renta variable.

Suscribirse a:

Comentarios (Atom)

La rentabilidad por dividendo NO existe

Soy consciente que incluso en webs financieras prestigiosas se habla de ese término mítico “rentabilidad por dividendo”. Esto demuestra, una...

-

Con este desafortunado título sumado a una desafortunada portada, Ángel Matute y Miguel Larrañaga presentan un libro serio que es a la vez u...

-

Net Worth Calculated March 2012 Rank Name Net Worth Age Source Country of Citizenship 1 Carlos Slim Helu & family $69 ...

-

En una ocasión un famoso alquimista escribió una obra titulada “Crisopeya o arte de fabricar oro” y se la presentó al papa León X, dando por...