Hoy voy a mostrar imágenes.

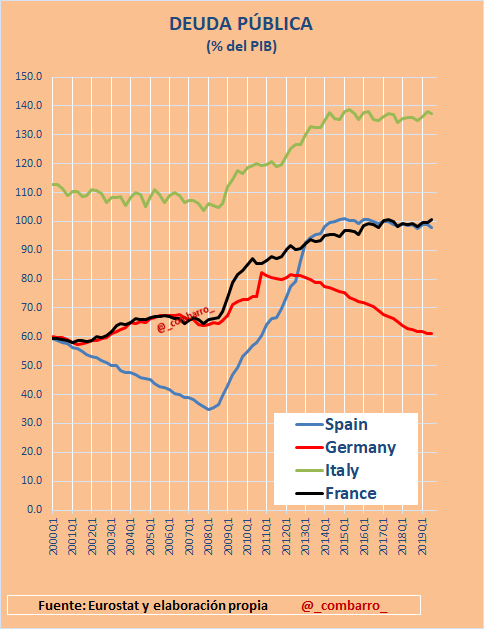

Por ejemplo esta donde se puede apreciar la enorme diferencia entre Alemania y las otras 3 grandes economías de la Eurozona: mientras una aprovechó el crecimiento (menor que el de España, por cierto) para, gracias al superávit, reducir el ratio deuda/PIB, los otros tres siguieron aumentando el volumen de deuda debido a sus déficits y simplemente mantuvieron el ratio los últimos años debido a que la deuda crecía a un ritmo similar al del PIB

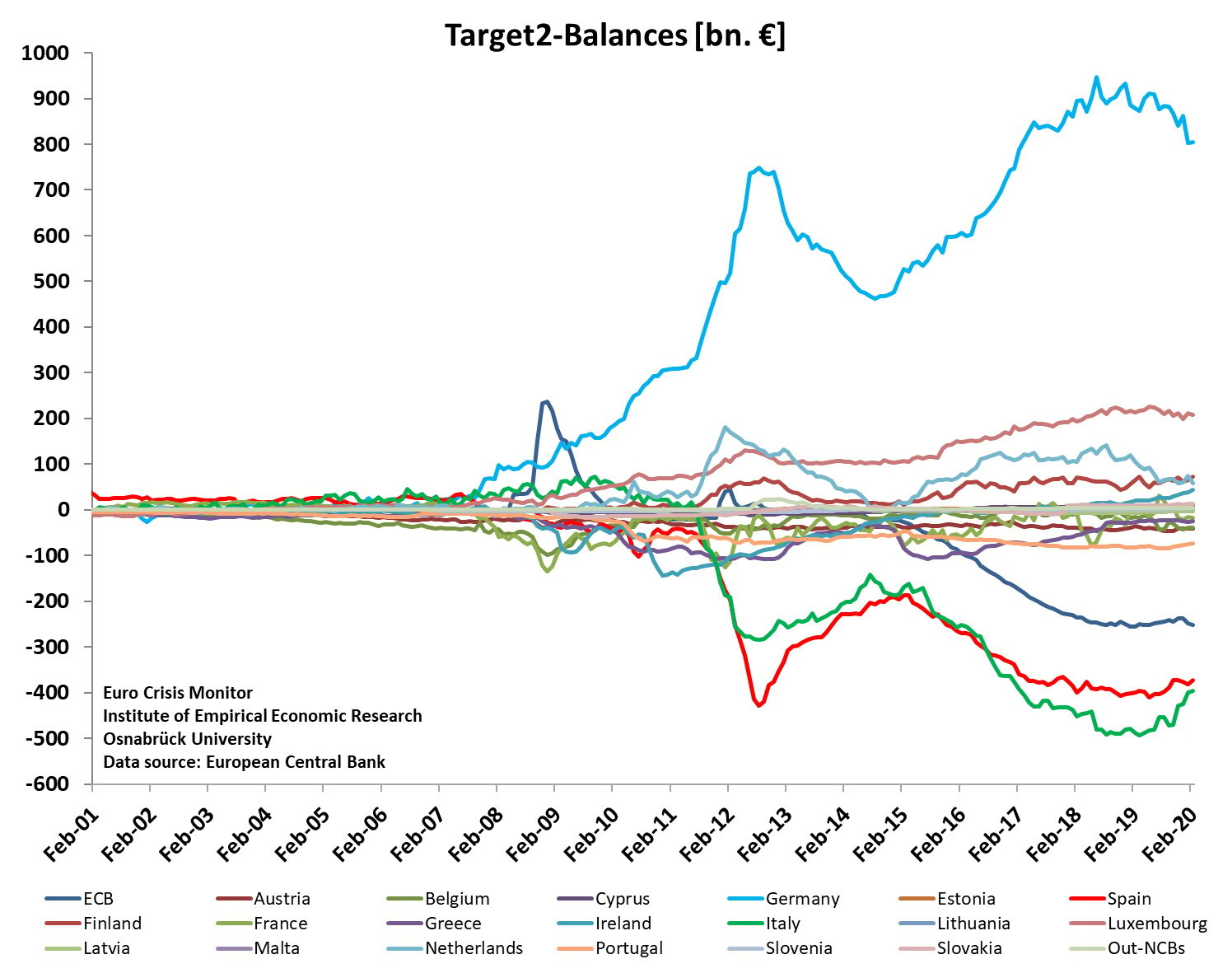

Por si esto no fuera suficiente, aquí tenemos el balance del Target2 de BCE desde que existe donde podemos ver con claridad cómo tras la crisis de 2007 en la que prácticamente desaparece el interbancario eurozonero y los bancos alemanes dejan de prestar a otros bancos de otros países miembros, pasan a depositar su liquidez en el banco central… Y de repente se puede apreciar el gran desajuste: prácticamente toda la liquidez del BCE la pone Alemania mientras Italia y España la toman. El mismo BCE que también compra la deuda que nuestros emisores públicos emiten… incluso antes del virus ¡Pero cómo vende decir que Alemania es insolidaria!

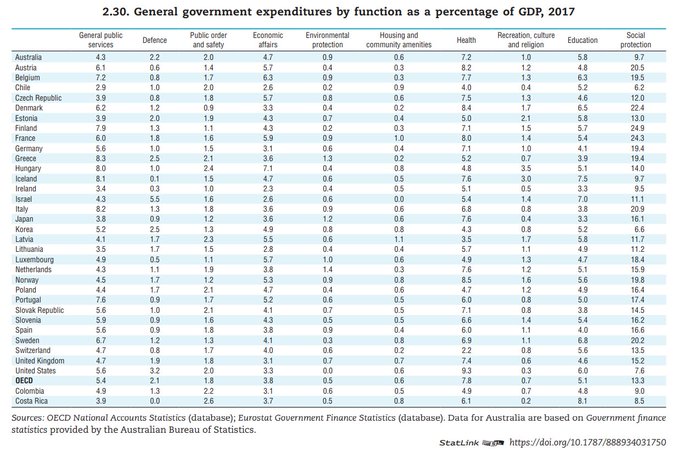

Cambiando de tema, esta imagen, aunque sea de 2017, refleja bien algo que mucha gente ignora: el mayor o menor gasto no significa mejor gestión. Si nos fijamos en la columna de Health, está claro que España tiene un gasto sanitario inferior a la media de la OCDE pero resulta que países con menor gasto como Corea, Grecia o Irlanda lo han hecho mucho mejor durante esta crisis sanitaria mientras que otros con más gasto tampoco lo han hecho mejor como Italia, Reino Unido o Estados Unidos. Y es que si una pandemia pega fuerte sólo la prevención, y no el dinero, pueden minimizar sus daños

Este año tendremos una caída del PIB histórica. Buen momento para recordar los años de nuestra historia –desde que se tienen registros- en los que más cayó el PIB anual

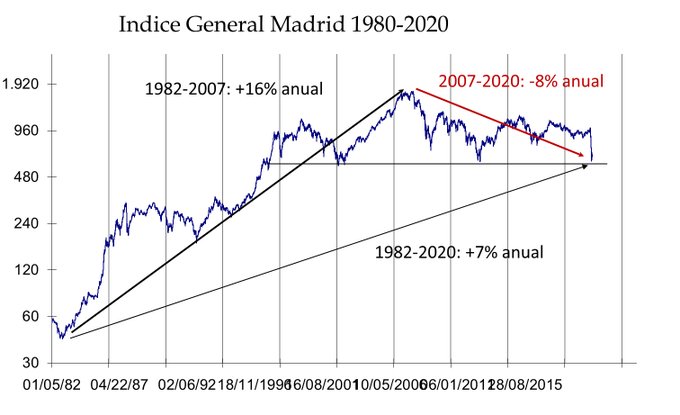

Y acabemos con una imagen de nuestro marcado, según un estudio de Nicolás López Medina, de 1982 a 2007 la bolsa española subió en una tasa media del 16% pero a atravesar dos ciclos bajistas pero desde los máximos de 2007 hasta los mínimos de 2020 ha caído a una tasa anualizada del 8%

Si bien quiero puntualizar que durante los 25 años de subida la inflación era más alta por lo que la rentabilidad real era inferior y que en los años de bajada el cobro de dividendos ha suavizado mucho las pérdidas (de hecho los 10100 del Ibex de febrero eran máximos históricos teniendo en cuanta dividendos) aunque puestos a incluir, si metiéramos las comisiones, resulta que en los últimos 13 años hubiéramos ganado más dinero comprando renta fija que renta variable.

No hay comentarios:

Publicar un comentario